“MCU从没见过这么差的状况”,受低迷需求影响,MCU市场今年以杀价重灾区著称,国内兆易创新、中颖电子等上半年业绩大幅下滑,现货市场寒气更甚。

然而,最近媒体报道部分MCU开始回补库存,价格逐步筑底,MCU甚至有涨价趋势,部分产品的订单需求逐步增加,还有代理商已经缺货,对原厂增加下单。

报道还称,MCU行业有逐步摆脱谷底的态势。

MCU库存已经清完了吗?价格终于不再下探了?MCU需求,真的回暖了吗?

01MCU市场现状:需求差、压价、亏本卖

实际上在9月19日台媒报道MCU厂商盛群,应该是这次涨价传闻的开始。盛群表示,受惠于国内市况已经看到曙光、谷底回温,部分品牌客户订单需求增加。

从此番消息看来,MCU去库存似乎取得了较大的进展。同时我们发现,市场上一些MCU型号热度也在上升。

像STM32H743VIT6、STM32F103RCT6这类MCU型号最近热度在升高,不过价格已经平稳下来,STM32H743VIT6的价格已经平稳在80元左右,STM32F103RCT6平稳在8元左右。

你会发现,热度最靠前的MCU基本见不到8位的影子了。这两款MCU虽都是32位,从价格和性能上都有很大的不同。STM32H7系列为单核系列,在STM32里面已经是仅次于双核系列的高端产品;STM32F1系列,是STM32主流MCU,满足了工业、医疗和消费类市场的各种应用需求。

32位大势所趋,加上长达一年以上需求不景气的阴影,MCU市场转冷之后,受冲击最大的就是8位和16位产品。

虽然个别料号热度上升,但目前在现货市场,MCU整体需求还是很低迷。

对于MCU复苏传闻,多位做MCU生意的朋友纷纷表示没看到好转,“一直在跌价”,“生意还是很差,价格越来越低,也没有金九银十了, 9月就凉了”,“还在跌价,像ST基本没涨价,生意比去年差”。

热度高的MCU,除了高端的STM32H743VIT6少幅度涨价,常规类的MCU虽然有热度上升的现象,但不代表价格上涨,STM32F103RCT6、STM32F103C8T6就一直在降价。

卖ST、GD MCU的都说在降价,卖盛群MCU的也好不到哪去,有销售告诉我们,和上半年的生意相比没有好转,感觉差不多,主要是没有什么利润。当问及HT66F002(缺芯之前常态价格为1元左右)去年1.5元的报价是否继续下探时,他操起熟练的话术:“多少钱可以下单,我去申请”。

今年2月盛群全面调降报价,台厂新唐、凌通、松翰等MCU厂也承压。他表示,“现在好多合泰(隶属盛群)产品亏本卖。”

MCU需求大不如前,去年甚至前年进货的产品,现在不得不“贱卖”,价格倒挂,卖得越多也亏得越多,而MCU产品越是跌价,越是烂大街,客户越是喜欢用多少买多少,备货意愿非常弱。

4个月前,MCU市场杀价还打得不可开交,MCU库存高,需求少得可怜,国产MCU同质化也严重,和大厂品牌一起内卷价格。MCU已经经历了一年以上的库存调整,市场价格虽然稳定下来,但需求甚少。

不少客户游走多个平台询价,只为将价格压到最低,市场比拼的是谁的价格最低,但往往是“价格搞定了,但订单黄了”,一部分老客户还跑了。拿到订单的也不一定好过,最终低于进货价,亏本也不得不做生意。这些现象目前在MCU市场上仍然很常见,大家业务压力都很大。

02高库存、低毛利MCU行业挑战重重

当下的MCU市场,除了终端客户需求差,无论在库存水平、厂商营收,以及品牌行情表现上都挑战重重。

首先,MCU行业仍处于去库存的阶段。

过去两年的高额库存,在现货市场和MCU芯片厂商都能看到负重,直到现在,MCU芯片厂商的库存水位还在高位,其中不乏全球MCU大厂。

国内MCU企业的库存水位尤其高,根据芯闻路1号统计,二季度复旦微电的存货周转天数达到了659.02天,中微半导体、恒烁股份、华芯微、东软载波、峰岹科技等企业的存货周转天数均在300天以上。以兆易创新、台湾盛群及中微半导为代表的中国消费类MCU原厂上升尤为明显,像盛群Q2库存销货天数高达435天。

国外MCU大厂存货周转天数相对较低,在100-200天,但也算不上低,毕竟常规库存水位线在85-100天左右。

比如ST 23Q2库存周转天数环比提升至126天,处于偏高水位,ST预计在Q3、Q4会减少生产活动,预计年终将降低至100-110天。ST在目前和明年Q1都看到消费电子需求低迷,预计今年智能手机销量会降低1.5%-2%,个人电子产品的库存调整23Q3仍在持续,可能持续到24Q1,PC及其外设市场需求疲软。

再比如NXP,23Q2库存周转天数为137天,环比增加2天,渠道库存周转天数为1.6个月,约49天,合计186天。NXP认为,真正的库存触发点将是中国的反弹,Q3 NXP继续维持1.6个月的渠道库存周转月数,主要因为安卓手机和消费类物联网业务恢复情况的一致和持久性还并不足以推动其分销库存上涨。

好消息是,MCU行业库存虽然还没清完,但国内不少MCU企业的库存水位与今年一季度相比已经有所回调,能看到比较明显的成效。

其次,需求低迷,价格战持续拖累业绩,MCU企业的毛利率还有继续下滑的趋势。

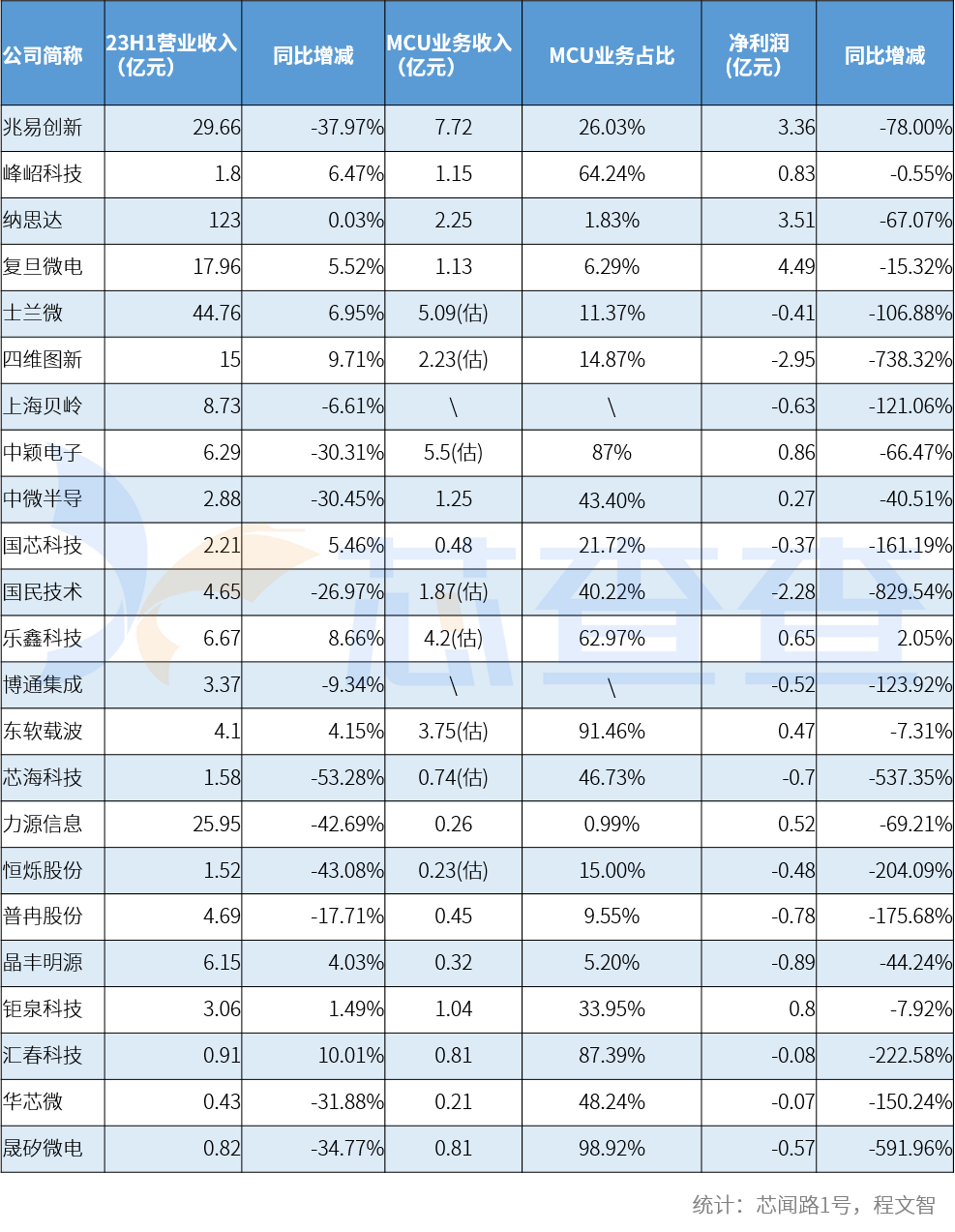

今年上半年,国内23家上市MCU企业一半以上亏损,MCU越来越不好卖了。

据芯闻路1号统计,今年上半年国内23家MCU上市企业中,仅11家实现营收同比增长,业绩下滑显著,普遍在30%以上,下降最多的芯海科技高达53.28%。营收实现增长的成绩也没有很好看,增幅超过10%的只有一家,其余10家均在10%以下。净利润率,23家中有13家亏损,仅有乐鑫科技的净利润同比为正,但仅增长了2.05%。

正是由于占大部头的消费电子市场表现低迷,工业和汽车市场的表现也无法弥补整个衰退。

国内MCU赛道以消费电子、家电、中低端工控为主,100多家国内厂商们为了守住自己的市场份额,不得不牺牲毛利率,采取激进的价格战,降低产品售价,卷生卷死。MCU价格杀到见骨,甚至出现人民币4毛一颗的价格,竞争白热化,让台湾MCU厂商恨得牙痒痒。

去库存,降价销售,毛利率损失惨重,在今年成了厂商们的家常便饭,有的不及去年同期的一半,如中微半导体从去年46.62%的毛利率直接下降到了20%以下;国芯科技从去年的53.4%下降到了25.55%;国民技术从44.31%下降到了13.04%;芯海科技从43.22%降低到了29.43%等。台厂盛群的毛利率也从首季48.16%下滑到45.84%,虽有下滑但相对坚挺。

此次涨价传闻还附加警示,“厂商下半年的毛利还会受到库存影响”。

最后,各大MCU品牌行情仍然显露低迷。

MCU整体供过于求,芯片交期已经回归正常,富昌电子Q3市场行情报告显示,MCU 原厂至客户端的交付时间大大缩短,交货稳定,上游供应渠道稳定,成本降低,主流MCU 半导体厂商价格趋于稳定。

ST 最近需求较少,客户观望多,代理还在清库存阶段;NXP整体需求偏弱,整体价格走势稳中有降,如去年的网红物料 MK64FN1xxx,从400-500美元降至40-50美元左右,客户提货看中较优势的价格;瑞萨的MCU上半年总体在降价,不过汽车MCU仍有很大需求;微芯需求整体低迷,代理端也急于清货,客户接受价格低。

03结 语

集中在消费类电子应用的MCU,仰赖于庞大的下游消费市场,此前半导体市场所期待的Q3拐点似乎并没有如期到来,目前正值厂商们发布新手机、新产品的传统旺季,同时有消息认为今年MCU很难恢复正常的旺季市场势头,在今年第四季度之前都不太可能触底。

对于盛群等部分原厂来说,所谓“价格筑底”,应该是自今年调降价格之后,不再继续主动降价了,结合库存水位明显降低,能看到最糟糕的日子已经过去。不过市场上MCU价格降不停,处于买方市场且压价严重,需求零散,离真正的回暖还差了不少火候。

参考资料:

[1]国内23家上市MCU企业半年报:一半以上亏损,仅一家净利润同比增长,芯闻路1号