物联网行业也是近几年的热门行业,虽然“物联网”概念早在上世纪80年代左右就诞生了,但是这个行业真正的快速发展是在2010年以后。尤其是5G诞生以后,给行业发展带来了丰富的想象空间。

根据IDC的数据,2021年全球物联网(企业级)支出规模达6902.6亿美元,并有望在2026年达到1.1万亿美元,年复合增长率为10.7%。中国企业级市场规模将在2026年达到2,940亿美元,年复合增长率为13.2%。届时中国物联网规模占比约为25.7%,继续保持全球最大物联网市场体量。尽管有众多不确定因素的影响,IDC还是给出了2023年到2025年市场超过10%的增长预测。由此可见,物联网是一个长期稳健增长的行业。

既然长期增长稳健,那当前行业的发展状况如何?究竟哪些细分领域更可能有机会?投资机构在重点关注和投资哪些领域和方向?基于这些问题,数据猿梳理了2022年1月至8月中旬,物联网行业新增的投融资案例,从多个角度挖掘、分析数据背后的隐含信息和逻辑,希望能从中发现物联网行业正在发生的一些变化和趋势。

技术基本成熟,应用场景加快落地

在研究物联网行业时,数据猿将其分为3个二级行业:物联网应用、物联网基础技术、物联网管理支持。这3个二级行业在划分为40个领域,如下表所示。

物联网行业划分目录,来源:数据猿基于公开资料整理

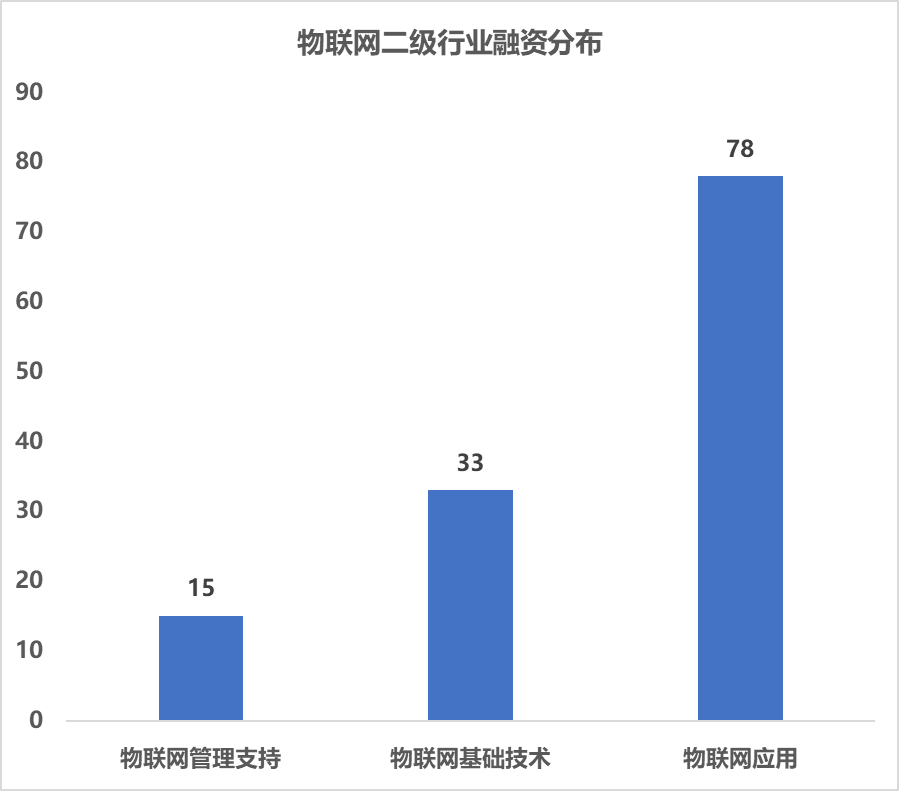

从物联网二级行业的融资分布来看,截止到8月中旬,3个二级行业一共有126家企业获得融资。其中,数量最多的二级行业是物联网应用行业,共有78家,占比62%,其次是物联网基础技术33家,占比26%。

2022年物联网二级行业融资分布,来源:数据猿基于公开资料整理

由此分析,物联网行业的投资更倾向于产业应用层,也就是直接或间接辅助场景落地的企业。从这里可以推测两个信号:一是物联网行业的底层技术和管理支持的发展已经相对成熟,基本可以支持应用场景的落地;二是资本的关注度在技术和管理方向会有所减弱,在应用方向将不断增强。

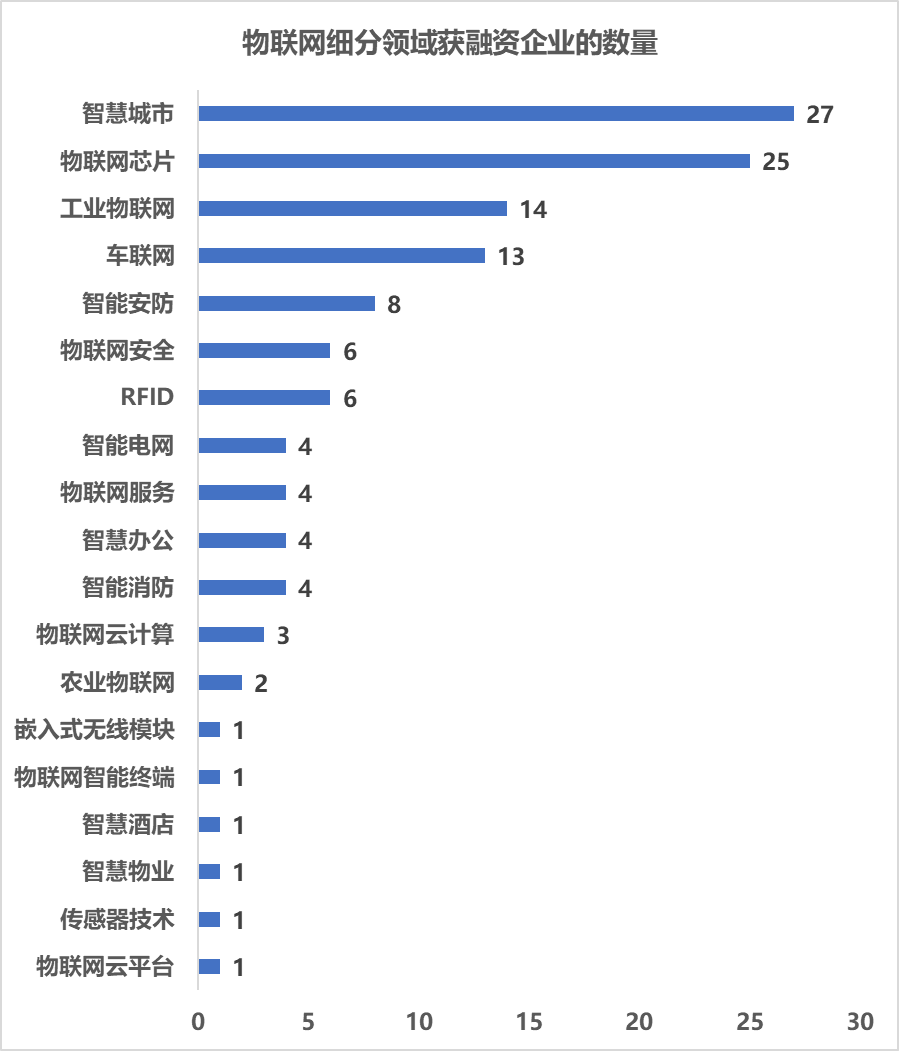

拆解到细分领域来看,40个细分领域中有19个在今年前8个月发生了投融资事件,占比不足一半。其中,智慧城市领域有27家企业获得融资,占比21%,物联网芯片有25家企业获得融资,紧随其后。数据猿认为,在中美关系紧张的背景下,尤其是美国对中国芯片行业发展的层层“阻挠”下,中国的资本市场用资金支持和推动国产芯片的研发与落地大概率会成为未来3-5年的热点领域。同样,随着数字化在政府和企业中不断深化,以及新基建的加快布局,智慧城市、工业物联网等相关领域也将越来越多的成为资本关注焦点。

2022年物联网细分领域获得融资企业的数量,来源:数据猿基于公开资料整理

值得注意的是,物联网行业是虚拟和现实的结合,因为它本身既连接着实体物品,又连接着技术网络,数据猿认为,物联网行业的发展对每位创业者都是平等的机会。在很多人的认知中,互联网对传统行业的人“不友好“,因为其中的技术难以掌握、甚至商业模式也难以看懂,因此在互联网和移动互联网行业打拼的创业者多半是有互联网从业经验的人,很少有人能从传统的实体经济转行到互联网行业。但是物联网则不同,它的存在让每位躬身入局者都有平等的机会,因为如果想要做好,必须兼顾技术和传统实体,二者缺一不可。

互联网与加工制造业碰撞出物联网的“火花”

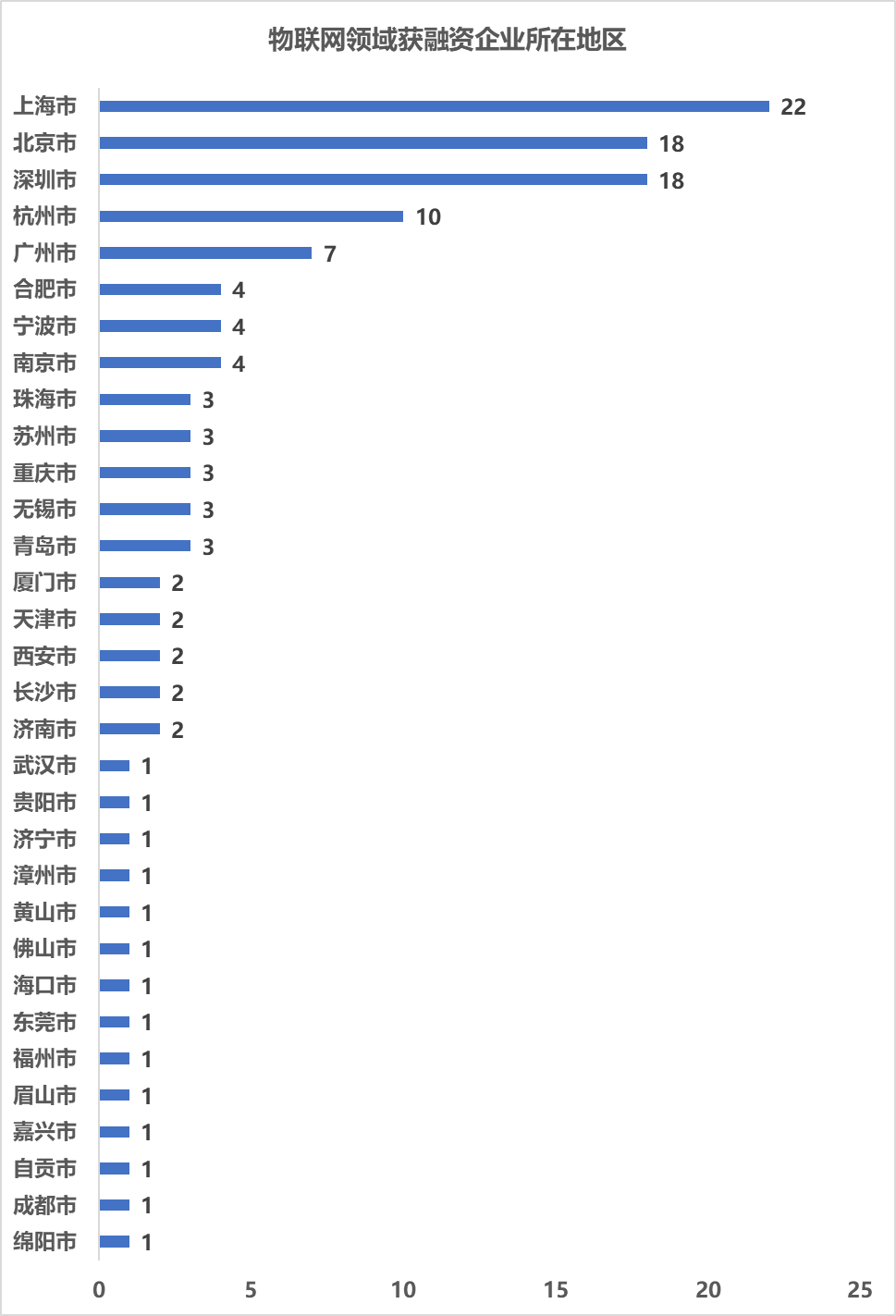

可能正是因为物联网让技术背景的人和传统行业背景的人都有了一样机会,所以我们看到,不少城市都有物联网领域的创业公司在发展。2022年前8个月,从获融资企业所在区域的分布来看,126家获融资企业分布在32个地区。上海市成为获融资企业最多的地区,共有22家企业在今年获得资本加持,占总数的17%,北京和深圳紧随其后。

2022物联网领域获得融资企业所在地区,来源:数据猿基于公开资料整理

除了几个一线城市之外,有不少省份也表现出了非常强的竞争力,比如山东、安徽、福建、四川,虽然总量上不及北上广深,但四个省份中,有多个城市的物联网企业在前8个月获得融资机会。

为何这四个省份也能成为物联网的“热土”呢?数据猿认为,其中的原因可能有两个。首先,这四个省份之所以能孕育出物联网企业,其实很大程度上与传统行业有关系,它们有一个共同的特点——加工制造业相对完善,比如:山东有家电产业链、四川有汽车产业链、福建有服装产业链等,随着数字化的不断提升,懂技术、会开发的人才不再是一线城市的专属,更在二三线城市“开花”,通过与传统行业的融合创新,极易碰撞出物联网的“火花”。

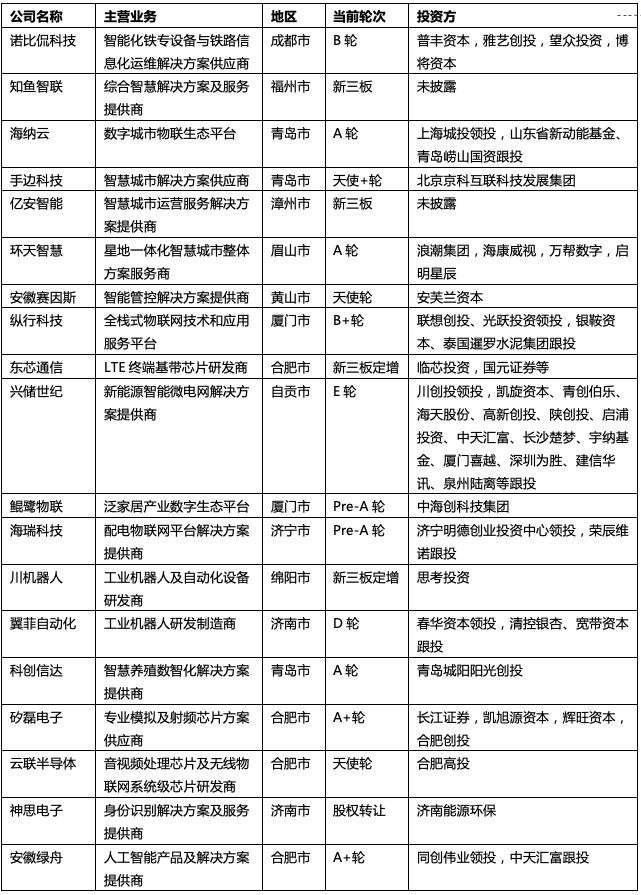

2022年物联网领域四省份获融资企业信息,来源:数据猿基于公开资料整理

其次,地方政府的招商引资部门和投资机构对物联网的发展也给予了充分的支持。上表中,数据猿梳理了四省份获融资企业的信息。不难发现,投资方中有不少就是地方政府背景的投资平台,比如:合肥高投、青岛城阳阳光创投、济南能源环保、山东省新动能基金、青岛崂山国资等。不得不说,地方政府为了实现招商引资,实现区域协调发展和新旧动能转换,真是“用心良苦”。

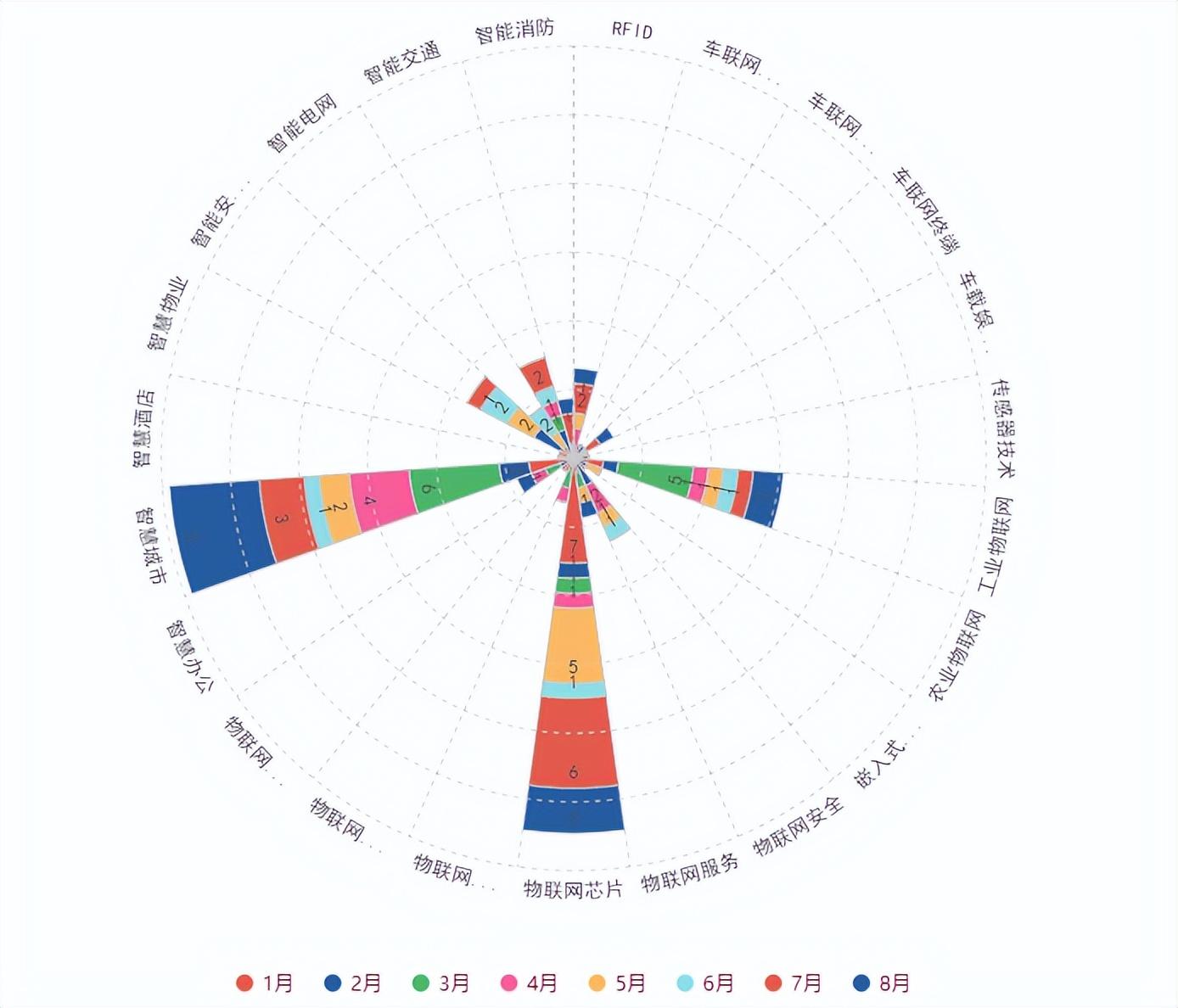

2022年前8个月被投资的细分领域在各大城市的分布,数据来源:数据猿整理

再看被投资的细分领域在各大城市的分布情况,如上图所示。上海和深圳的被投企业在细分领域中的分布最多,涉及11个,紧随其后的北京涉及8个细分领域,其他城市的分布相对比较分散。有趣的是,北京被投资最多的细分领域是工业互联网,这可能与北方地区工业企业数量多有关系;上海被投资最多的细分领域是物联网芯片,这可能与长三角地区高端制造、人才聚集有直接关系;深圳被投资最多的细分领域是智慧城市,物联网芯片和智能安防领域的投资数量也比较多,这可能与珠三角地区的独特高端产业链优势有关,高科技企业和服务型的政府一直是深圳的标签。

工业物联网和智慧城市最受资本青睐

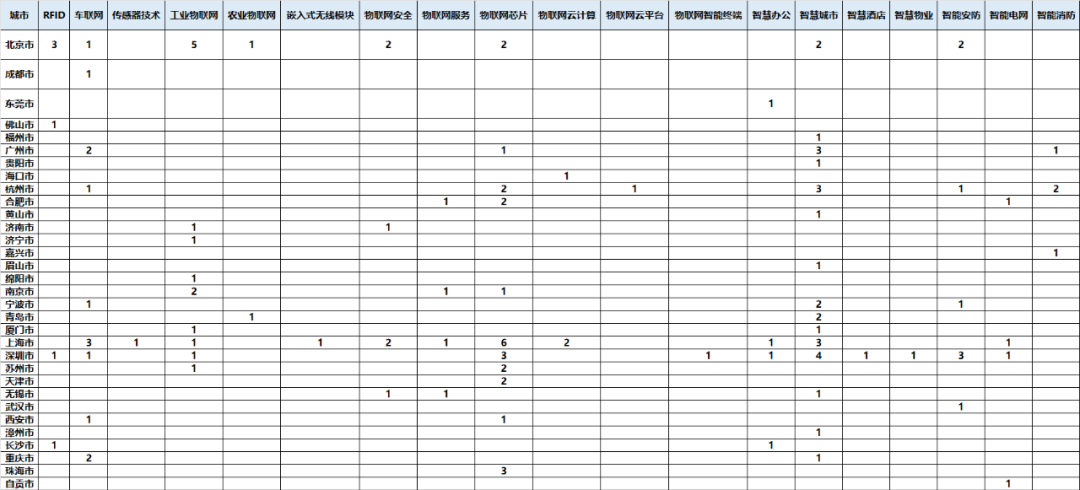

从物联网领域融资发生的月份来看,基本上每个月都有十几家企业获得融资,最少的6月份有11家,最多的7月份有21家,整体起伏波动不大,表明行业的发展还是处于稳步向上的状态。

2022年物联网领域不同月份获得融资企业的数量,来源:数据猿基于公开资料整理

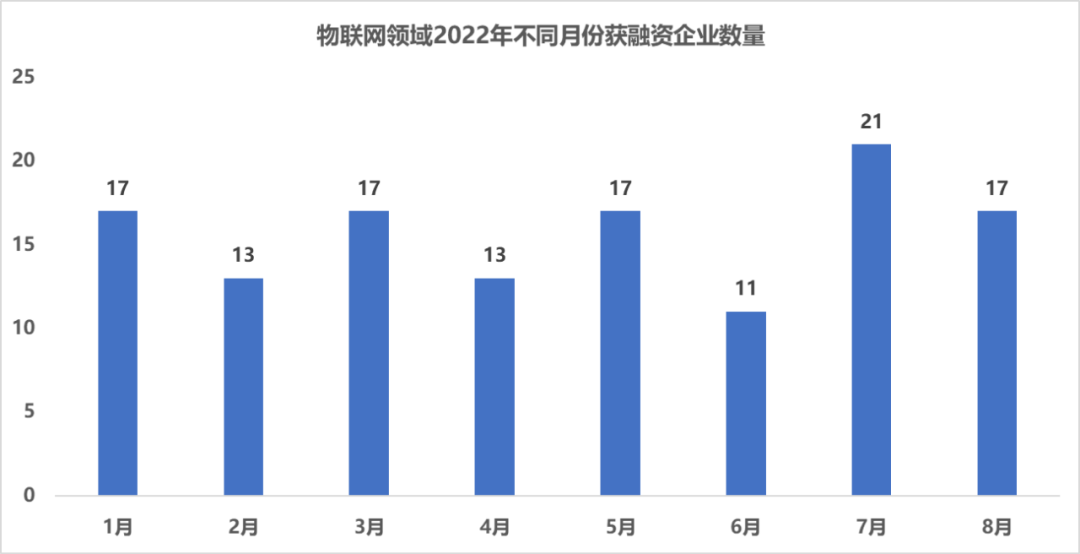

如果按细分领域在不同月份发生投融资案例数量进行拆分,如下表所示。从表中的分布来看,工业物联网、物联网芯片和智慧城市三个领域中,每个月都有投融资案例,除此之外,智能安防硬件、智慧交通也是投融资活动比较频繁的领域。

物联网行业2022年不同月份各细分领域获融资企业数量分布,数据来源:数据猿基于公开资料整理

这五个频繁受资本“青睐”的领域,既代表着近期的热点方向,也说明它的重要性和迫切性。比如物联网芯片,突破“卡脖子”的高新技术需要长期攻坚,重要且紧急。再比如智慧城市,在疫情反复袭扰下,城市的管理者和守护者们也迫切希望能有更多新技术、新工具,在减少人员接触的同时,高效的处理相关问题,尽快控制住疫情的传播……

产品力强更容易IPO,单一产品更容易被收购

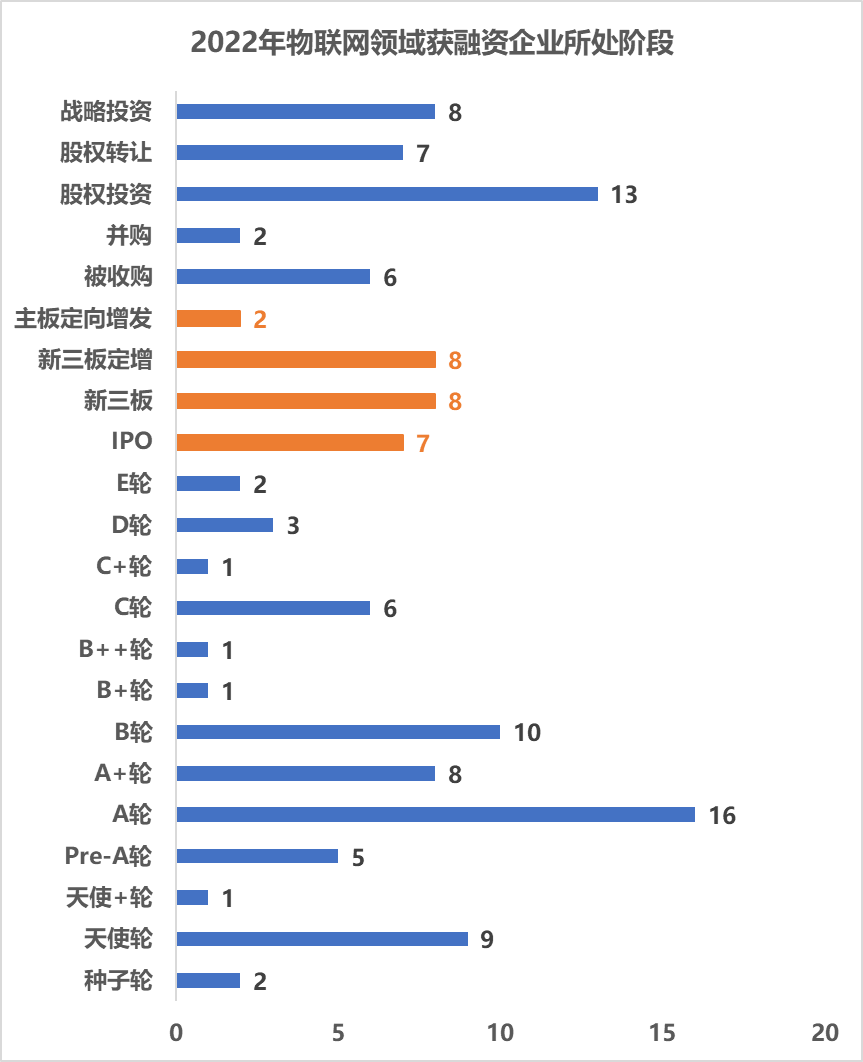

从融资企业所处的融资阶段来看,获融资的企业中,有近30%的企业已经是相对成熟的企业,具体情况如下图所示。

2022年物联网领域获得融资企业所处阶段,来源:数据猿基于公开资料整理

从数量上看,处于A轮阶段(含A轮、A1轮、A2轮、A+轮)的企业有24家,占比19%;初始阶段(含天使轮、天使+轮、种子轮、Pre-A轮)的企业数量有7家,占比13%。可以看出,物联网行业的“后备力量”仍然充足。

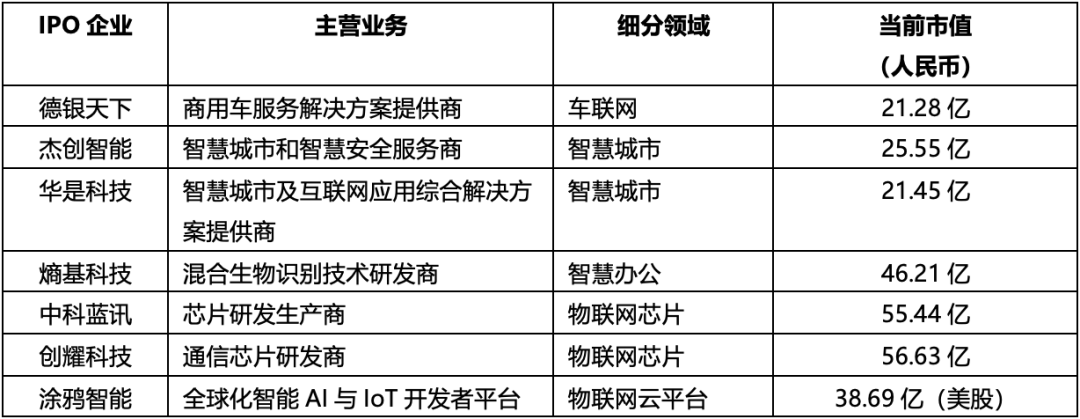

除了一级市场的融资,从二级市场融资(IPO、新三板、新三板定增、主板定增)的企业数量有25家,占比20%,这个比例非常高。实现IPO的企业如下表所示。

2022年前8个月物联网行业IPO的企业,数据来源:数据猿基于公开资料整理,截止到2022年9月30日

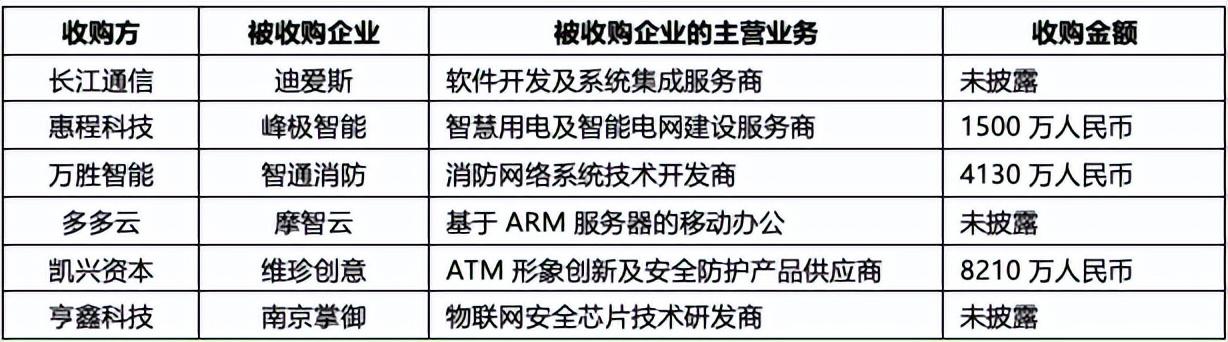

物联网行业前8个月发生了6起收购事件,如下表所示。

2022年前8个月物联网行业被收购的企业,数据来源:数据猿基于公开资料整理

结合IPO和被收购企业的信息来分析,数据猿认为,IPO和被收购将成为多数物联网创业公司的最终方向。不同于云计算和大数据,如果从整个行业来看,物联网既有服务B端和G端客户的产品和服务,又有服务C端客户的产品和服务。

目前来看,服务B端和G端客户的服务更加完善,效果和用途更广,比如:工业互联网、智慧城市等,从事此类业务的企业多数具有成熟的解决方案和产品体系,而且B端和G端客户的服务黏性强,所以有利于企业的做大做强。走向IPO,如果是单纯研发硬件或者软件服务,除非产品的性能足够强,比如芯片等,否则难以走向IPO,更可能被大企业收购,协同发展。

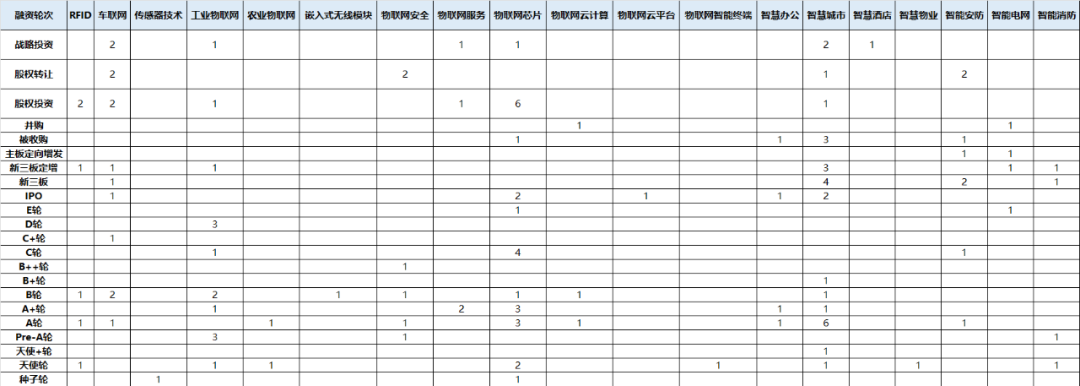

2022年前8个月物联网不同细分领域的融资轮次分布,数据来源:数据猿

如果再分析物联网不同细分领域的融资轮次分布,如上图所示,可以判断融资活动比较频繁的方向。从前8个月的数据来看,智慧城市是融资活动最频繁的领域,而且呈现出了非常极端的两极分化趋势,也就是二级市场的融资较多、一级市场起步阶段(C轮以前)的企业融资较多;受关注较多的物联网芯片领域也是融资活动比较频繁的方向,而且从初创企业到成熟企业均有融资活动,可见资本对这个方向的关注力度很大。

物联网在B端和G端的机会更大于C端

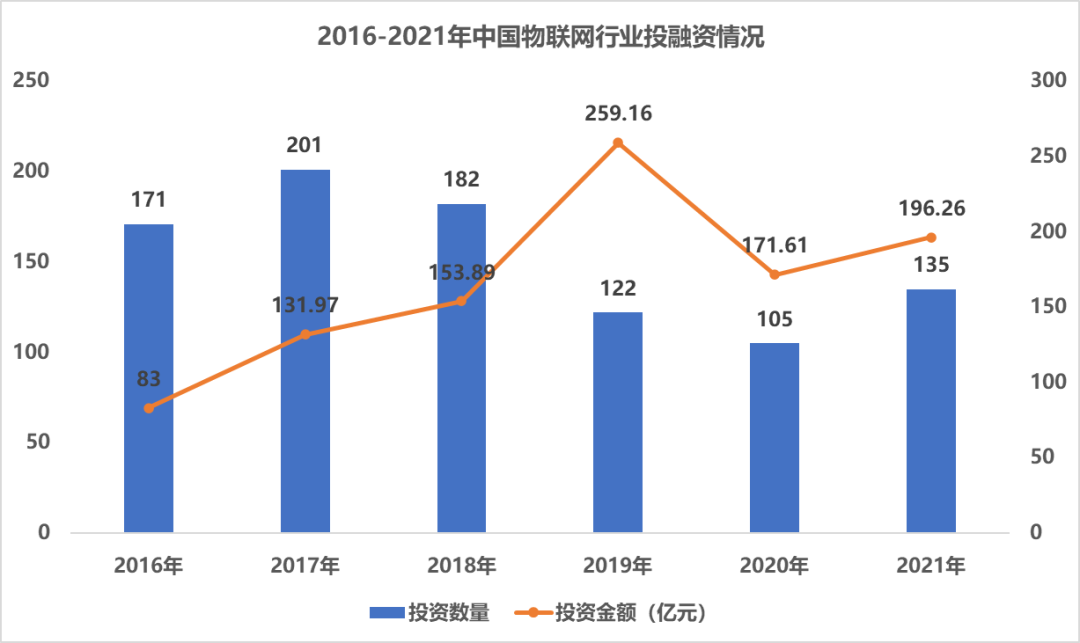

从行业投融资情况来看,随着近年来物联网行业的火热,行业投资领域也十分火热,虽然近几年投资数量有所下滑,但整体数量和投资金额仍然处于高位。如下图所示,2021年我国物联网行业投资数量为135起,投资金额为196.26亿元。

2016-2021年中国物联网行业投融资情况,数据来源:华经产业研究院

根据IDC的预测,物联网硬件支出在未来五年将继续占据中国企业级物联网市场的最大比例,2026年物联网硬件市场规模占比为42.8%。

从行业发展来看,制造业、政务、零售及公共事业依然是物联网需求较为显著的行业。IDC预测,到2026年以智慧工厂为代表的制造行业,以智慧城市为代表的政府行业,以线上线下全渠道运营的零售行业,和以智慧电网为代表的公共事业行业,将占中国企业级物联网市场支出的60%以上。当然,智慧楼宇、智慧物流、智慧医院等市场也具有潜力。整体来说,服务B端和G端客户的企业,比较容易走IPO或者收购的路线,如果产品和服务足够有竞争力,发展壮大指日可待。

此外,以智慧家居为主的面向C端客户的机会依然存在,但它的机会大概率属于现有的大企业,创业企业难有做大做强的机会。这一点可以从两方面考虑:一方面,面向C端客户的物联网,首先要有硬件设备,也就是各种家电产品,然后需要有适合的网络连接和配套服务,从这个方向来说,家电企业、互联网企业早已瞄准布局,新玩家很难入场;另一方面,真正实现智慧家居、智慧家庭需要多种家用设备的同步连接,目前不少企业还是各自为战,用户家庭的电器设备更是五花八门,难以统一,而且有些设备具备连接网络的功能,有些设备暂时不具备,因此想拿下这块市场难度很大。

整体来看,物联网的发展方向非常明确,除了关键的硬件,就是应用场景。而应用场景中更重要的是偏向B端和G端的机会。无论是传统行业背景的创业者还是技术背景的“牛人”,在物联网的时代都有成功的机会,这是一个机会平等、需要竞争的领域。