作为光伏产业的上游原材料,多晶硅一直占据着牵一发而动全身的重要地位,甚至也肩负着降低光伏应用成本的重任。然而,最近一段时间,多晶硅的价格却是一涨再涨,创下了十年新高,导致产业链剧烈震荡,已经引起了有关部门的高度关注,不仅发文引导,还约谈了骨干企业,帮助稳定多晶硅市场的供需与价格。

如今,由新能源主导的“绿色革命”席卷各行各业,而光伏作为更加稳定且易部署的清洁能源已经成为了能源结构更迭中的主力,加之光伏装机成本持续下探,光伏产业已走入发展快车道。据中商情报网发布的数据显示,我国2021年新增光伏发电并网装机容量约5300万千瓦,连续9年稳居世界首位。截至2021年底,光伏发电并网装机容量达到3.06亿千瓦,突破3亿千瓦大关,连续7年稳居全球首位。

毫无疑问,光伏装机量的快速增长也拉动了其背后产业链的繁荣,而作为光伏产业的上游原材料,多晶硅一直占据着牵一发而动全身的重要地位,甚至也肩负着降低光伏应用成本的重任。然而,最近一段时间,多晶硅的价格却是一涨再涨,创下了十年新高,导致产业链剧烈震荡,已经引起了有关部门的高度关注,不仅发文引导,还约谈了骨干企业,帮助稳定多晶硅市场的供需与价格。

从帮助光伏产业成本下降的功臣“堕落”为导致下游产品纷纷涨价的“元凶”,多晶硅市场究竟经历了什么?

累计涨幅315%,光伏多晶硅价格能否刹住车?

工信部网站10月9日下午发布消息称,根据工信部、市场监管总局、国家能源局联合印发的《关于促进光伏产业链供应链协同发展的通知》有关要求,为深入引导光伏产业上下游协同发展,三部门有关业务司局在组织开展光伏产业链供应链合作对接的基础上,近期集体约谈了部分多晶硅骨干企业及行业机构,引导相关单位加强自律自查和规范管理。

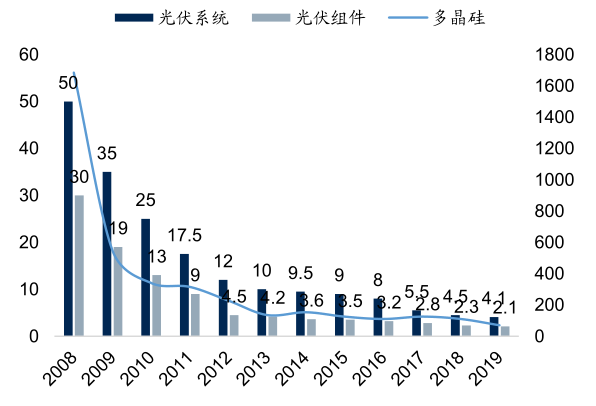

此外,三部门有关司局负责人还表示,近期国内光伏产业部分环节产品价格持续急剧上涨,引发产业链供应链剧烈震荡,其中既有国际贸易环境复杂、新冠疫情反复冲击、下游需求大幅增长、各环节建设周期差异等原因,也有部分企业炒作哄抬价格、个别从业者囤积居奇等因素。而工信部官网提到的《关于促进光伏产业链供应链协同发展的通知》早在今年8月便已成文,《通知》当时便提出,近期光伏行业出现阶段性供需错配、部分供应链价格剧烈震荡等情况,个别环节出现囤积居奇等苗头,有的地方出现割裂市场、区域封闭等问题,亟需深化行业管理,引导产业链供应链协同创新。面对多晶硅市场暴露出的种种问题,《通知》也提出要根据产业链各环节发展特点合理引导上下游建设扩张节奏,优化产业区域布局,避免产业趋同、恶性竞争和市场垄断。目前来看,工信部等部门彼时的发声并未按下成本上涨的暂停键,而此次约谈又能否拉住“疯跑”的多晶硅价格呢?我们不妨先回顾一下硅料价格的历史走势——自2020年初以来,硅料价格一路从73元/kg上涨至2022年Q3的303元/kg,累计涨幅达315%,截至今年8月末,硅料价格年内累计29次涨价,甚至有可能持续在高位震荡。而硅料价格的持续走高无疑也令头部企业赚得盆满钵满,以通威股份为例,其10月9日晚间披露的业绩预告显示,今年前三季度,公司实现净利润预计214亿元—218亿元,同比增长259.98%—266.71%。此外,在业内整体产能紧俏的大环境下,长单合同的占比也大大提升,有媒体统计数据显示,8家上市公司签下12份长单合同,涉及约230万吨多晶硅,预计采购金额超过5000亿元。动辄百亿、千亿的合同也间接让硅料供应商成为了众矢之的,业内不乏指责生产商坐地起价的声音,主要也是因为涨价潮早已一路从多晶硅传导至下游硅片、电池、组件等环节,供应链成本飙升甚至已经直接影响到了光伏装机,殊不知,多晶硅的降本曾一度是光伏平价上网的重要推手。

图源:锦缎,产业链各环节价格(元/W、元/kg),资料来源:中国有色金属工业协会硅业分会,国信证券

诚然,光伏成本的持续下探得益于产业链各个环节的共同努力,但多晶硅作为重要原材料,势必将同生共荣,换言之,当光伏产业在政策、产业需求的刺激下快速发展之际,多晶硅也不能“拉胯”。近年来,我国多晶硅从品质到产能均有大幅提升,通威股份、新疆大全的特级料占比均超过90%,硅料进口依赖也在持续下降,根据硅业分会的数据,硅料进口占比已经从2016年的42.1%下降至2020年的20.2%。如今的光伏产业可谓是万事俱备只欠东风,市场热情高涨,产业需求暴增,却要受限于多晶硅产能与成本吗?

光伏热潮拉动高需求,未来或将产能过剩

一直以来,供需平衡都是维持市场稳定的重要因素,此番多晶硅价格的不断上涨自然也与下游硅片投产提速息息相关。

正如中国有色金属工业协会硅业分会常务副会长、有色金属技术经济研究院院长林如海所言,我国多晶硅作为光伏制造最核心的原材料环节,是助力“双碳”目标实现的加速器,具有重大的使命价值和战略意义。而当前多晶硅产业的发展现状是:产业规模不断扩大、行业技术进步显著、下游需求快速增长、进口依赖度逐年下降。

市场历来不缺乏敏锐嗅觉的猎手,无论是多晶硅所展现的巨大发展空间与高额利润,还是光伏产业所蕴藏的无限商机,都在吸引越来越多的企业布局,既有生产商扩产,也有上下游企业参股投资,甚至还有闻风而来的跨界大佬。据有关媒体统计,2021年至少有13家硅料的上下游企业,宣布了多晶硅新投产、扩产计划,总规模高达209万吨。这些产能将在2022~2024年逐渐投产;而截至2021年底,全国的多晶硅产能仅58万吨。

此外,据报道,2月8日,在湖北武汉东湖综保区,湖北全省一季度重大项目集中开工活动成功举办。在襄阳分会场,总投资228亿元、一期投资50亿元的吉利科技 “硅谷” 项目也在今年2月开工,主要从事太阳能级多晶硅的研发生产,着力打造绿色硅材料产业集群。据悉,吉利硅谷(谷城)科技有限公司注册于襄阳市谷城县,注册资本1亿元。公司专业从事6N太阳级多晶硅的研究开发与生产销售,项目分两期建设,一期1万吨,二期4万吨,通过初洗车间、精洗车间、精炼车间、机加铸锭车间、机加制粒车间、污水处理及办公区、生活区等项目建设,力争三年内分批达产。

图源:智汇光伏

可以预见,未来的多晶硅产能势必与光伏装机需求匹配,甚至可能会在此番产能缺口的大举扩产、投资之下出现产能过剩的现象。林如海预计2022年国内多晶硅产能将达到119万吨/年,全球占比将继续提升至88.3%;国内多晶硅产量将达到81万吨,全球占比将继续提升至85.3%。

根据各多晶硅在产和新建企业规划产能统计,林如海预计,到2025年底,中国多晶硅产能将超过500万吨/年,包括海外供应,共计可满足全球1500吉瓦左右的装机量需求。从需求角度看,到2025年和2030年全球光伏装机需求将分别达到550吉瓦和1000吉瓦,折算成多晶硅需求量将分别达到190万吨和294万吨。即长期看,现有扩产规划可满足长期光伏装机需求,产业有增量前景,但需注意2025年前过度投资规划的产能可能引发市场供需失衡。

智能光伏大爆发,多晶硅维稳保障供应

毋庸置疑,光伏产业已经在“双碳”目标的推动下开始加速发展,尤其是在成本下降的趋势下,实现光伏全面平价上网已是大势所趋,而装机量的增长无疑也为产业链的供应能力带来了巨大考验,多晶硅市场的波动显然并未很好的迎接这次挑战,幸而产能正在逐步提升,并在可以预见的周期内与之匹配,届时,硅料的成本也势必将回落至合理价格,以刺激光伏产业的繁荣。

值得一提的是,在光伏产业向规模化应用迈进的重要阶段,智能化技术也成为了重要助燃剂。今年1月,工信部便联合住房和城乡建设部、交通运输部、农业农村部、国家能源局共同发布了《智能光伏产业创新发展行动计划(2021-2025年)》,分别从制造端的行业智能化与应用端的场景智能化两方面对整个智能光伏产业进行了明确规划,并锚定了提升行业发展水平、支撑新型电力系统、助力各领域碳达峰碳中和、优化产业发展环境、建设公共服务平台、强化光伏人才培育六大方向,明确了发展路径。

更重要的是,“行动计划”中也对多晶硅这一关键材料进行了明确规划——支持低能耗、低成本多晶硅生产,提高产品质量和稳定性,扩大突破高纯电子级多晶硅;研究推广多晶硅生产、后处理等环节的自动化与智能化;推动建立多晶硅生产在线应急指挥联动系统。

而这也在某种程度上证明,多晶硅市场的波动影响之广泛,甚至会对后端的智慧光伏应用场景产生蝴蝶效应。

经过多年的发展,光伏产业如今已经成为我国可以同步参与国际竞争、并有望达到国际领先水平的战略性新兴产业,而智能光伏也将成为我国数字经济发展的一张崭新名片和推动我国能源变革的重要引擎。所以,在智能光伏稳步增长的同时,多晶硅等关键材料更加需要提供稳定的供应保障。

参考资料:

1.《多晶硅的世纪之争》, 锦缎

2.《拥挤的多晶硅赛道:三年超200万吨扩产!》, 智汇光伏

3.《多晶硅哄抬价格乱象到头了?三部委约谈企业机构,产业链利润或回归“凹形”分配》,科创板日报

4.《多晶硅涨价或将“急刹车”!三部门联合约谈骨干企业》,证券之星

5.《监管频发声打击囤积居奇,多晶硅价格高烧何时能退?》,贝壳财经

6.《三部门约谈多晶硅骨干企业 今年硅料长单签订规模已超5000亿元》,证券时报e公司