半导体领域“进口替代”是长周期的趋势,中国拥有最大的面板消费市场,显示驱动芯片市场空间巨大,而以华为为代表的越来越多的企业如此重视显示驱动芯片的研发,必将推动显示驱动芯片的大力发展,我国在显示行业的国产化未来可期。

近日,据数智前线的报道,华为再任命10名预备军团长,10个预备军团包括了互动媒体(音乐)、运动健康、显示芯核、园区网络、数据中心网络、数据中心底座、站点及模块电源、机场轨道、电力数字化服务,以及政务一网通。其中显示芯核是唯一一个芯片预备军团。过去,华为发力OLED显示驱动芯片已经是人尽皆知。此次成立显示芯片的“军团”,也昭示其重视显示芯片业务,凸显了其做深做透的决心。

据悉,显示芯核预备军团长罗琨1999年9月入职华为,是海思显示总经理,在显示芯片领域非常资深。据数智前线透露,军团具有很高的独立性,直接向任正非和轮值董事长汇报。

为什么要做显示芯片?

自2019年受到美国打压后,三星Display和LG Display都不得不停止向华为供应OLED显示器。华为拥有大量的自有设备,任何一块应用在智能设备上的屏幕,无论是 LCD 还是 OLED,都需要驱动芯片(大屏幕可能还需要多个),它在很大程度上决定了屏幕最终的显示效果和寿命。所以华为为了自给自足转而自研OLED驱动IC。

早在2020年8月,业内就有传闻称,华为消费者业务已成立专门部门做显示屏幕驱动芯片,并且海思首款OLED驱动芯片在2019年年底就已成功流片。2021年,又有消息传出,华为OLED驱动芯片已经完成试产,样品已经送给京东方、华为、荣耀测试。

我们也知道,在受到制裁之后,华为在先进工艺上一时止步不前,但是显示芯片并不需要先进工艺节点。与手机SoC动辄5nm的先进制程不同,目前屏幕显示驱动IC的主流制程都是诸如65nm、40nm这样的成熟工艺,28nm也只有少数几家厂商做出来。所以从技术难度上来看,显示驱动芯片无论是设计还是制造,基本可以实现在国内完成,而无需依赖进口,这也是华为选择进军驱动IC的原因之一。据悉,华为海思首款柔性OLED驱动芯片采用的是40nm制程工艺。

除了自研之外,华为还入股了OLED 显示驱动芯片研发商欧铼德和深圳云英谷。其中欧铼德是集创北方的全资子公司,不过2021年10月29日,企查查显示,华为哈勃投资已经退出欧铼德。云英谷以显示技术的研发、IP授权以及显示驱动芯片/电路板卡的生产与销售作为核心业务。

再往大了看,我国在中游面板行业发展不错,以京东方、维信诺、华星光电等为代表的国产OLED手机面板厂商的出货量及市场份额也在持续提升。但目前大陆OLED驱动芯片厂跟不上当地OLED市场的需求,京东方等面板厂商需要向国外采购驱动芯片。所以,自研OLED驱动芯片不仅仅可以自用于自家的终端产品,还能够能够借助京东方等国产面板厂,一起打造国际一线面板驱动芯片产品。

OLED驱动芯片现状

显示驱动芯片(Display Driver Integrated Circuit,简称DDIC)是控制OLED显示面板的组件:它可以实现更薄、无边框的显示器,这些显示器也更加灵活和可折叠,并提供与所显示内容相符的各种颜色。DDIC以电信号的形式向显示面板发送驱动信号和所需的数据,以表示文字、图像等图像信号。与 LCD相比,OLED所需的功耗也更少,从而减少了电池消耗并延长了设备的有用运行时间。

从OLED驱动芯片市场格局来看,三星、MagnaChip、Silicon Works三家韩系供应商在很长一段时间内占据主导,这几家企业垄断了全球90%的OLED驱动芯片市场份额。在全球OLED 智能手机DDIC非专属市场方面(指的是独立生产商为没有生产商控制权的客户制造和供应),据OMDIA数据,2020年第一季度,MagnaChip以33.2%的市场份额继续保持在全球OLED 智能手机DDIC非专属市场的领先地位,从2007年开始,MagnaChip在全球智能手机 DDIC 市场中一直保持着“非专属供应商”的领先地位。

在芯片代工方面,据Omdia发布报告称,目前,有五家晶圆代工厂商能够为40 纳米和28纳米制程的AMOLED驱动芯片提供成熟的产能,包括三星、联电、台积电、格芯和中芯国际。由于 HV 28 纳米产能仍将无法使用,台积电将在2022年主要向LX Semicon提供HV 40 纳米产能,每月约1万片;三星LSI是联电HV 28纳米的主要客户,只剩下每月不到5000片28纳米产能供应给其他客户;三星的奥斯汀S2晶圆厂三星主要AMOLED驱动芯片生产工厂,且只向三星LSI提供HV 28纳米产能;格芯则主要向Magnachip提供其HV 28纳米AMOLED驱动产能。大的驱动芯片公司已经占据了各大晶圆厂大部分产能,所以其他设计公司将AMOLED驱动芯片需求转向了中芯国际。

据悉,部分大陆晶圆厂正在尝试量产OLED驱动芯片。华为也正联合大陆晶圆厂推动OLED驱动芯片量产,但据报道,似乎不太顺利。这也是因为大陆晶圆厂相对缺乏量产OLED驱动芯片的核心技术人才。

在这样的环境下,去年全球芯片短缺自然也蔓延到了显示驱动芯片。2021年,由于全球芯片短缺,大多数8英寸代工产能都分配给了比显示驱动器 IC利润更高的芯片,面板驱动IC成为这波半导体芯片荒中,被排挤产能最严重的产品,台积电、联电、世界先进、力积电等晶圆代工厂纷调整产品结构,减少驱动IC投片量或不接订单,造成了显示驱动IC的持续短缺,2021年下半年显示芯片价格上涨了20%至30%。据了解,Magnachip 2021年第四季度的收入受到持续供应短缺的负面影响,尤其是28nm 12英寸OLED晶圆,第四季度收入为 1.103 亿美元,环比下降 13.1%,同比下降 22.8%。

而对OLED显示驱动芯片的需求还在愈演愈烈。随着智能手机全面转向OLED屏幕,平板电脑、可穿戴设备、电视等也在大量采用OLED屏幕。根据全球市场研究公司Omdia的预测,全球OLED电视面板出货量的年复合增长率预计将从2021年的740万片增长14%至2025年的1270万片。OLED 电视在高端电视市场的市场份额正在增加,因此,这一趋势预计将增加对OLED驱动芯片的需求。

国内玩家市场份额提升

2021年第一季度,中国占全球显示面板市场销售额的40%,以7个百分点的优势击败韩国,中国现在已然成为全球显示行业的头号玩家。但是面板驱动芯片却是一大痛点。驱动IC作为面板产业链最关键的环节,国内配套依然处于起步的阶段,无论是LCD的TDDI还是OLED DDIC国内企业占比依然较低。在显示驱动IC上,国内占有率不足1%。

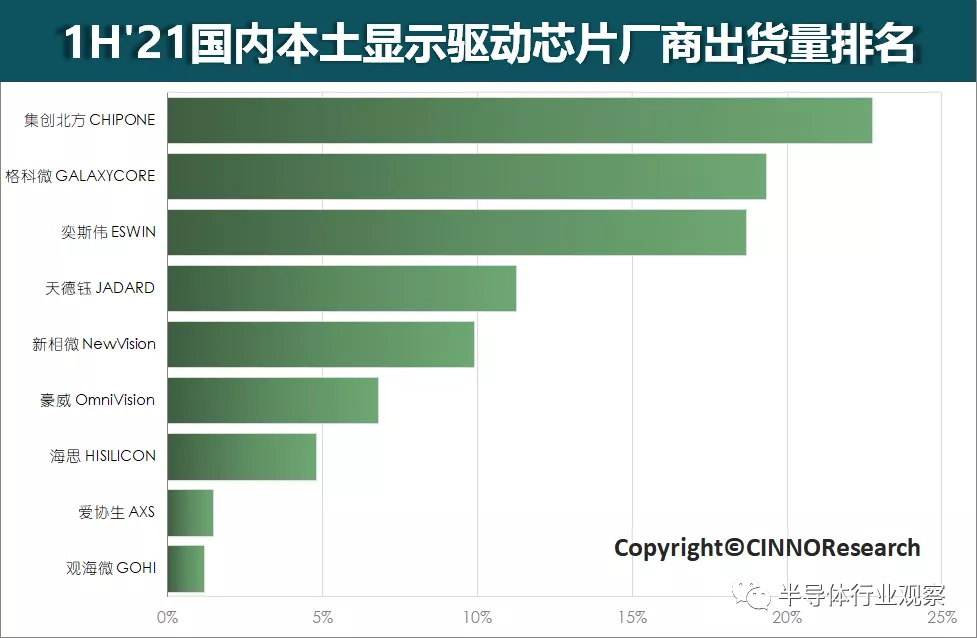

好在面对这样的情况,国内有多家驱动IC企业已经加强了自研,而不得不说,如同其他门类芯片,显示驱动芯片玩家也不少。根据CINNOResearch统计数据,2021年上半年国内本土驱动芯片设计厂商在全球的市场份额已提升至约15%, 较2020年明显提升。国内做显示驱动芯片的玩家主要有中颖电子(子公司芯颖)、格科微、集创北方、新相微电子、晟合微、晶门科技、欧铼德、芯颖、云英谷、吉迪思、晟合微、奕斯伟、禹创半导体、昇显微、晶瞻科技等芯片厂商,他们在显示驱动芯片加紧布局。

H’21国内本土显示驱动芯片厂商出货量排名

(来源:CINNOResearch)

也传来了一些芯片公司OLED驱动芯片量产的好消息。此前,中颖电子在投资者互动平台表示,公司的OLED驱动芯片已经量产销售。去年一季度,中颖电子的AMOLED显示驱动芯片销售同比增长数倍,由于市场缺货因素,毛利率也小有改善。

除此之外,资本也越发青睐显示驱动芯片市场。有不少芯片公司在去年或者今年初获得了资本的大力支持,譬如昇显微获过亿元B轮融资,禹创半导体也获得了近亿元A++轮融,笔记本高端显示时序控制芯片厂商晶瞻科技数获得了数千万A轮投资,显示驱动芯片研发商观海微电子获毅达资本领投超亿元B轮融资,前文提到的欧铼德也获得了小米的投资。

结语

半导体领域“进口替代”是长周期的趋势,中国拥有最大的面板消费市场,显示驱动芯片市场空间巨大,而以华为为代表的越来越多的企业如此重视显示驱动芯片的研发,必将推动显示驱动芯片的大力发展,我国在显示行业的国产化未来可期。