概览:多相电源为 CPU/GPU 等供电需求而生

行业概览:多相电源是为大负载芯片核心供电的高效方案

CPU/GPU 等大芯片性能持续提升,对供电要求也进一步提高。包括 CPU、GPU 在 内的大芯片持续朝着更高性能(更高主频/更大算力)方向发展,其主板供电系统的要求也 越来越高:1)元器件的高精密度要求供电电压严格控制在一定区间内(如 0.5V-2V),过 低将导致处理器无法满足最大时钟要求,性能难以完全发挥;过高则会易超过器件耐受值, 大幅降低其可靠性及工作寿命;2)芯片功耗大幅提升也导致工作电流在快速提升,以 Intel 其中一代供电规范“VR13HC”下的服务器 CPU 为例,其 Turbo 峰值负载电流将近 500A, 而谷值电流通常在 100A 左右,对于电源的高负载表现提出极高要求;3)需要电源根据 CPU 动态需求以上千 A/us 的速率进行数百安培的负载阶跃跳变(即 di/dt 瞬态反应)。

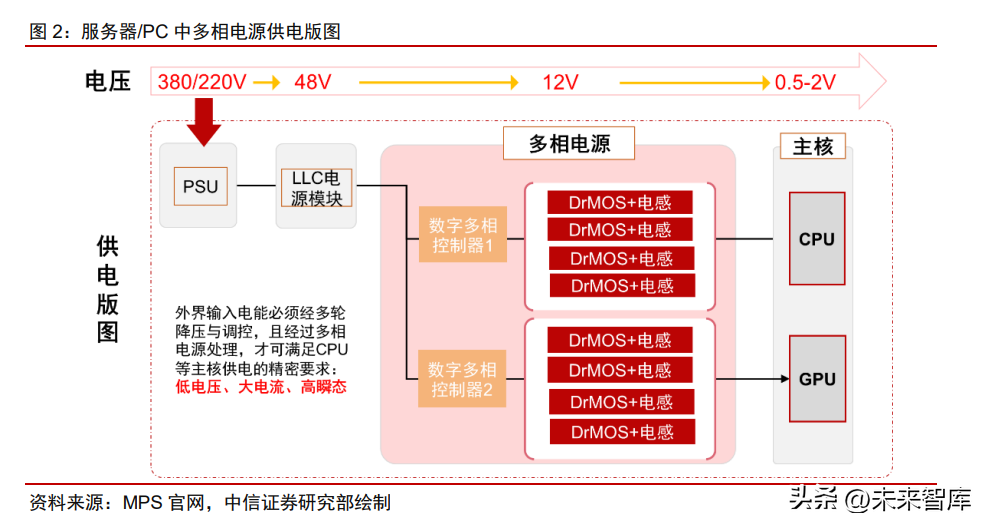

在此背景下,多相电源成为 CPU/GPU 等大芯片供电的主流方案。多相电源是一种将 电能转换成更高或更低电压、电流或功率的电源管理芯片,其中“相”的含义是指并联的 “电感+MOS 功率器件”的组合数目,并联多少组元件即对应多少相,常见的多相电源相 数包括三相、四相、六相、十二相等。相较于传统的单相方案,多相电源的优势在于通过 多相供电方式来分摊每一路供电的负载,可以实现更低的输出电压纹波、更小的器件尺寸、 更高的能量效率、更低的热耗散和更好的瞬态性能;此外,多相电源还可以根据 CPU/GPU 负载实时调整供电相数,既可以满足高负载时的供电需求,也可以在低负载状态下起到节 能的作用。 以 PC/服务器上的 CPU 供电版图为例:从外界市电输入到最终为 CPU 等主核供电, 一般需经过三次降压处理:先由 PSU(Power Supply Unit)将 380V 三相(服务器)或者 220V 单相(PC)的电网输入电压转换成 48V 电压总线,此后再经过 LLC 电源模块降至 12V 总线上以将电能输送给主板,而最终在直接给主板上的 CPU/GPU 等内核供电之前, 还需经过多相电源再次降压至 0.5-1V。在多层级降压转化中,多相电源是直接给 CPU/GPU 内核供电的最后一环。

——多相控制器一般为数字芯片,通常采用 PWM(Pulse Width Modulation)脉冲宽 度调制技术,这是一种利用数字输出方式对模拟电路进行控制的手段,可对模拟信号电平 实现数字编码。具体来说,是通过改变脉冲宽度来控制输出电压,并通过改变脉冲调制的 周期来控制其输出频率。此外,通过与 CPU 等主核的信息交互,多相控制器同时还具备 过压、欠压、过温和过流保护等保护功能。

——Driver MOS(简称 DrMOS)是完成电路升降压控制具体动作的电源管理芯片(属 于 DC-DC),由驱动 IC 与 MOSFET(主开关管+续流管)集成而来,即“Driver +MOS” 的集成方案。DrMOS 不同于传统的器件分离方案(即将驱动 IC、主开关管 MOS 和续流 管 MOS 单独封装),其集成度更高,优势在于:1)减少驱动 IC 和 MOS 之间的通信传输 路径,因此可将开关频率由传统分立方案的 200KHz-400KHz 提升至 MHz 级别,并提供 CPU/GPU 所需的动态电流;2)可将器件体积缩小,占用的 PCB 面积更小有利于布线; 3)在转换效率以及发热量上表现更优。 整套多相电源产品一般包括 1 颗多相控制器和多颗 DrMOS,其中 DrMOS 数量取决 于多相电源的“相”数。而服务器/PC 等不同场景下 CPU 性能存在差异,对多相电源要 求也存在差异,服务器 CPU 供电一般使用 8~12 相的多相电源(1 颗多相控制器+8~12 颗 DrMOS),PC CPU 供电一般使用 4~6 相的多相电源(1 颗多相控制器+4~6 颗 DrMOS)。

核心壁垒:认证许可+制造工艺构筑双重门槛

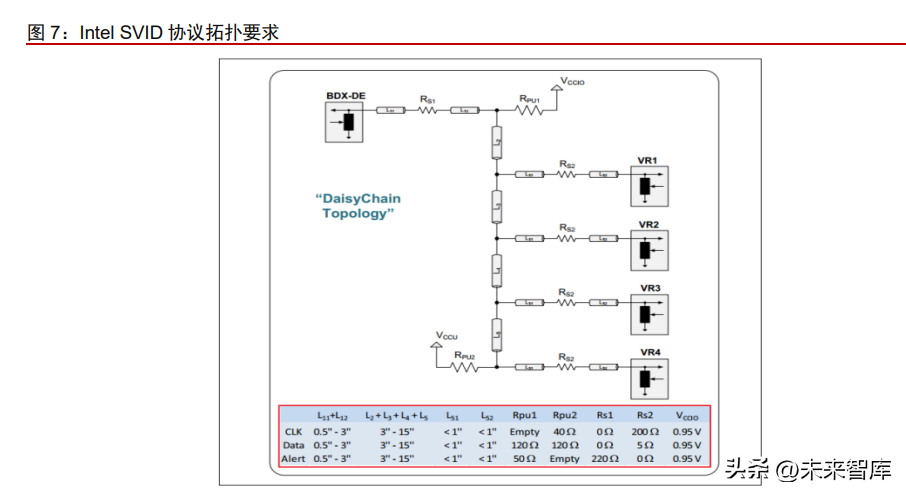

Intel 对多相电源的规范标准进行定义并持续迭代,AMD/Nvidia 也有类似协议标准。 为适配不同规格主核,或者同一主核在不同工作场景下的供电要求,Intel 推出 VRM 电压调节模块(即多相电源)以及统一的 VRD 电压调节规范 SVID(Serial Voltage Identification), CPU 可通过 SVID 去动态调节 VRM 的输出电压获得稳定的工作电压。后续 Intel 的 SVID 协议伴随着 CPU 产品迭代而持续更新,目前已迭代至 VR 13/14 版本。我们以现已公开的 VRD11.1(2009 年)为例,其中对电源方案的协议规范可总结为以下几个方面:1)框定 了电源所需支持的负载范围,在 VRD11.1 中具体包括:最大连续负载电流 130A、最大负 载电流峰值为 150A、最大负载电流步长(ICCSTEP)为 120A、最大电流转换速率(di/dt) 为 300 A/us;2)对于电源方案输入电压、输出电压/电流、控制输入信号等方面做出详细 规定,例如对于输出电流/电压随时间的动态变化以及各个具体芯片平台的峰值/连续负载 电流做出规定;3)通过规范特定的电路拓扑结构来保证器件之间的通讯与互动有效进行。

Intel 等主芯片厂商针对多相电源产品有参考设计目录,为多相电源设置了较高的认证 门槛。多相电源直接服务于 CPU 等主核的供电需求,其对于电能的电流、电压调控速度、 精度直接决定了主核的性能发挥情况;同时,多相电源产品的可靠性对 CPU/GPU 的工作 稳定性也有直接影响。考虑到多相电源的功能定位及重要性,主芯片厂商、整机/ODM 厂 商对多相电源的产品质量有较高要求。从销售模式上看,多相电源方案(一般控制器与 DrMOS 捆绑销售)的直接客户为电脑/服务器品牌厂商或是其对应的 ODM 代工厂,但在 此之前,多相电源产品需先获得 Intel 等主芯片厂商认证,从而进入其为品牌厂/ODM 厂商 提供的参考设计名录,品牌/ODM 厂商一般只在该名录内涵盖的供应商中筛选合作对象。 不同主芯片厂商采用的多相电源均有特定协议规范,如 Intel 的 SVID、AMD 的 SVI2/I3、英伟达的 OVR 等。因此多相电源厂商想要进入品牌市场,一方面多相控制器芯片需根据 主芯片厂商的具体协议进行适配,另一方面多相电源产品需获得主芯片厂商认可并被纳入 参考设计目录。

多相电源产品本身也有较高的技术壁垒,尤其是 DrMOS。

——多相控制器的难点在于控制各相支路电流均衡以及驱动信号精确移相。相对于单 相变换器,多相交错并联变换器控制策略更加复杂:1)电流均衡问题:受制造工艺的影 响,多相电源内每一相的元器件实际参数很难做到完全一致,参数差异将会导致各相支路 电流不均衡,降低系统稳定性和使用寿命,为解决并联均流问题需要在电源拓扑设计上进 行改良,往往需要增加额外电路进而导致电路复杂度提升。2)驱动信号精确移相问题: 单相变换器只需要一路驱动信号,而多相交错并联变换器需要多路驱动信号,并且多路驱 动信号之间需要有一定的相位差,这对于控制器的信号控制策略提出较高要求。

——DrMOS 的主要难点在于制造工艺,单晶方案使得产品门槛进一步提升。根据封 装及制造工艺,DrMOS 可分为单晶(单 Die)及合封两类方案,前者将驱动 IC、MOSFET 等器件集成在同一颗 Die 上,后者是将多颗 Die 封装在一颗芯片中。其中,合封方案可针 对驱动 IC 及 MOSFET 采用不同工艺制造,以达到性能(如大电流)与成本优化的目的, 缺陷在于堆叠封装的方式可能导致器件散热面积有限,其难点在于封装技术以及供应链整合。单晶方案优势在于:更高集成度、强驱动能力、快速开关能力等,其难点在于高压 BCD 工艺、设计、封装等环节构成的综合性壁垒。

空间:我们测算全球市场约 20~30 亿美元,AI 应用 拉动需求扩张

本章小结:PC 和服务器市场是需求基本盘,我们测算全球市场空间约 20~30 亿美元, 看好 AI 服务器加快渗透+汽车智能化发展拉动需求扩张。其中:1)PC 市场:根据 IDC 数据,全球 PC 年均出货约 3 亿台,而我们测算单位多相电源价值量约 4~5 美元(若考虑 独显则我们测算单机价值量提升至 6~7 美元),对应市场空间 12~13 亿美元;2)服务器 市场:根据 IDC 数据,2022 年全球服务器出货量达 1516 万台,而我们测算单台服务器的 多相电源价值量约为 50~70 美元,因而当前服务器市场约对应 7~10 亿美元的多相电源需 求;AIGC 浪潮下 AI 服务器加速渗透,有望带动服务器领域多相电源需求进一步扩张:英 伟达最新 H100 芯片单颗芯片对多相电源需求达 50美元,若 AI服务器平均搭载 4张 GPU, 则我们测算其多相电源单机价值量较通用服务器提升 3~4 倍左右;3)自动驾驶市场:高 级别自动驾驶需搭载大算力自动驾驶芯片,催生多相电源增量需求,且车规产品单价更高, 我们测算单车价值量为 60~100 美元,预计远期有望带来 10 亿美元量级的增量市场。

PC 市场:全球出货量约 3 亿台,是多相电源市场基本盘

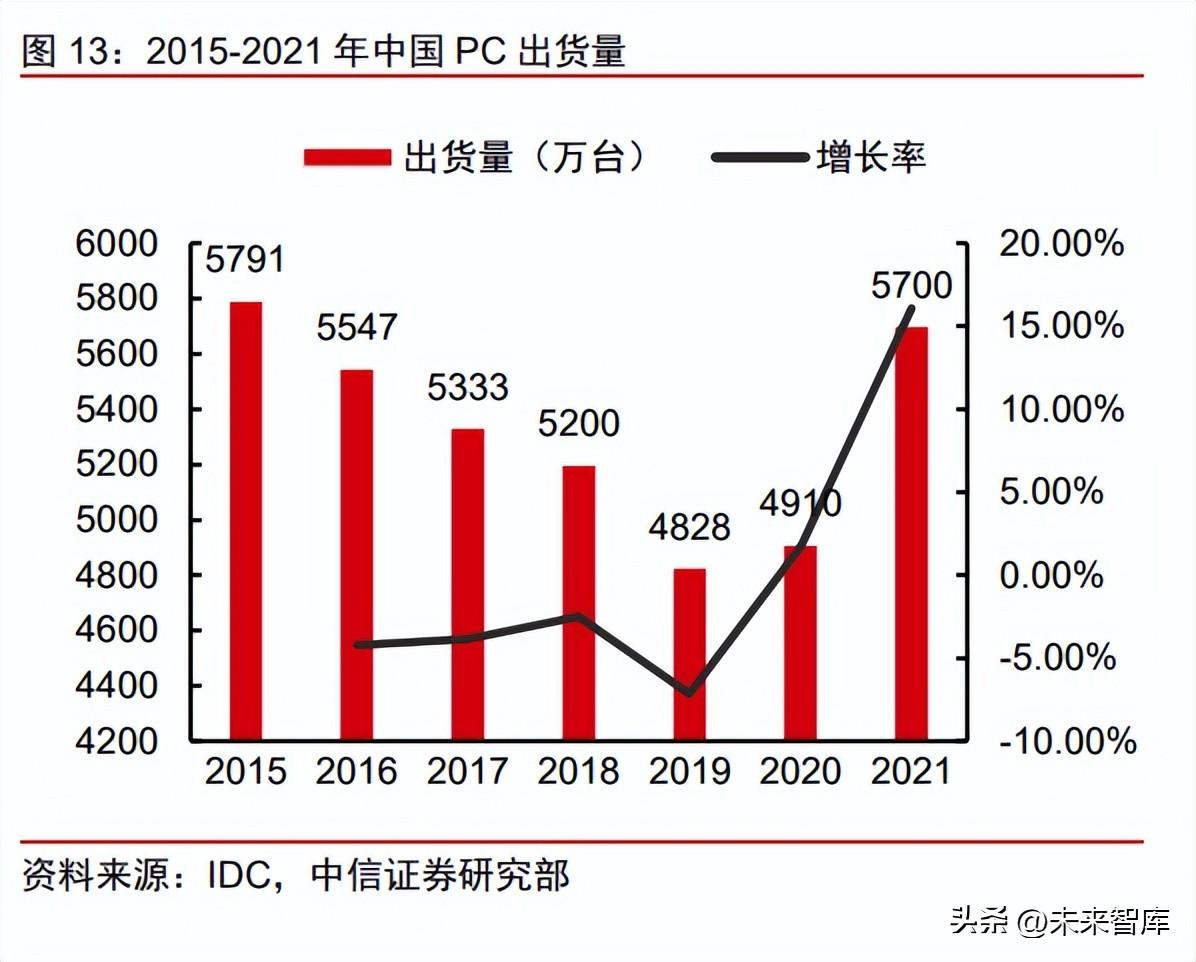

根据 IDC 数据,全球 PC 市场年出货量保持在 3 亿台左右,中国市场出货量约 5000 万台以上。全球 PC 市场自 2011 年起进入增长放缓、出货量缓慢爬升的阶段,2015~2019 年全球年出货量保持在 2.6 亿+台的稳健水平。2020 年和 2021 年受全球疫情影响,在线 学习及办公的需求快速释放,带动 PC 市场逆势增长,2021 年全球出货量达到 3.41 亿台, 同比+15%。而到 2022 年,受渠道去库存+远程办公&学习的硬件采购需求退潮+宏观经济 走弱等负面影响,全球 PC 市场有所承压,全年出货量为 2.92 亿台。若聚焦中国市场,目 前其是最大的 PC 消费市场,尽管 2015-2019 年出货量同样缓慢下滑,但 2020/2021 年在 疫情影响下国内线上办公、学习需求增长,中国 PC 市场呈现更快的增长态势,2021 年中 国 PC 出货量达 5700 万台,同比+16%。

下游客户分析——整机端:全球 PC 市场高度集中,2021 年 CR5 为 78.8%,且 ODM 厂商作为笔电生产制造的重要参与者,头部集中现象同样明显,CR5 达到 87.5%。 从 PC 品牌来看,联想、惠普、戴尔、苹果与宏碁占据全球 PC 市场前五份额,根据 Canalys 数据,2021 年市占率分别达 24.1%/21.7%/17.4%/8.5%和 7.1%,全球 PC 市场 CR5 高达 78.8%。而具体到中国市场格局大体相近,联想、戴尔、惠普同样占据前三甲, 华硕与宏碁紧随。 从代工厂来看,广达、仁宝、联宝、纬创、英业达为全球笔电 ODM 头部玩家。PC 多以代工厂模式加工制造,其中广达、仁宝、联宝等代工厂作为联想、惠普等头部终端品 牌的代工厂,在全球 ODM 产业中的地位举足轻重,头部集中情况在 ODM 行业同样凸显: 根据 DIGITIMES 数据,2021 年,全球 TOP5 代工厂出货量占比高达 87.5%,其中广达以 31.2%的市占率位居首位,仁宝占比 23.7%,联宝占比 14.0%。

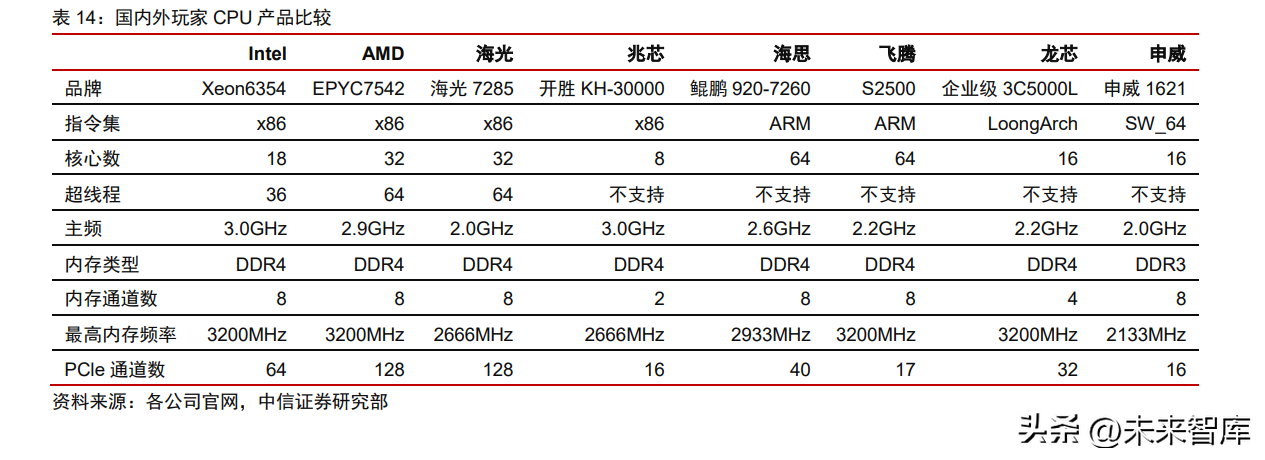

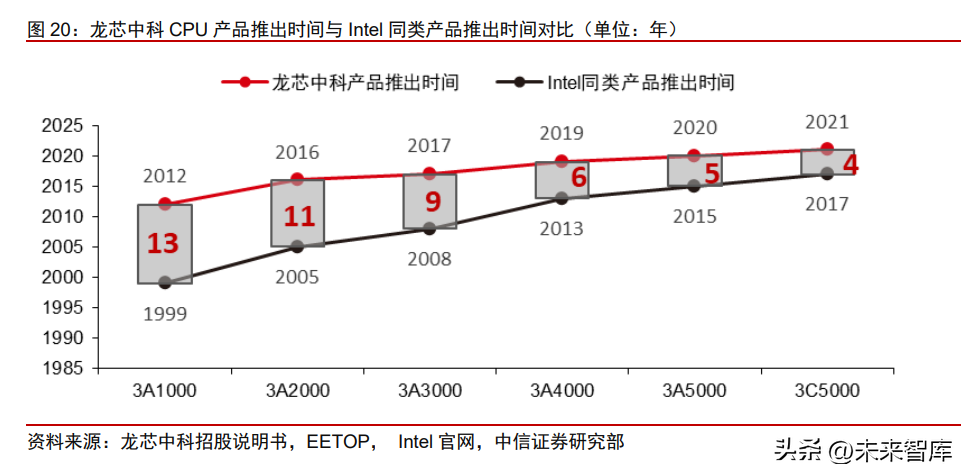

下游客户分析——PC CPU 端:Intel 、AMD 几乎完全垄断市场,国产 CPU 逐步兴 起。根据 PASSMARK 数据,Intel 及 AMD 两位厂商长期垄断桌面 PC 及笔记本电脑领域, 2023Q1 两者在桌面 CPU(X86)领域的市占率分别为 53.7%/44.2%,在笔记本电脑 CPU (X86)领域的市占率则为 74.7%/20.3%,而其他玩家的 CPU 产品出货体量有着明显差 距。近年来,在我国政策指引下,国内玩家也逐步在 CPU 领域持续发力,龙芯中科等头 部厂商研发持续突破,陆续推出自主自研 CPU 产品,性能与海外龙头竞品间差距不断缩 小:以龙芯中科为例,目前其与 Intel/AMD 的发展代差已经逐步缩小至 4~5 年。同时,无 论在全球主流的 X86 路线还是 LoongArch/ARM 等自主路线领域的产业生态构建也在持 续完善,在国内头部 CPU 企业合力下实现整体竞争力提升。

全球服务器市场规模保持平稳增长态势,2022年出货 1516万台,对应 5年 CAGR~8%。 全球范围内数字化发展趋势明确,对数据存储、云端大算力计算的更高要求。根据 IDC 数 据,2022 年全球服务器出货量达到 1516 万台,2017~2022 年复合增长率约 8.29%。 AIGC 新应用驱动 AI 服务器加速渗透,2023~2027 年出货量 CAGR 有望达 12.2%。 2022 年 11 月 OpenAI 推出 ChatGPT 应用,凭借问答效率高、操作便捷、可扩展性强等 突出特质迅速成为市场关注焦点;此后国内外多家厂商在 AI 大模型领域加大投入,而 AI 大模型在推理端及训练端均对算力提出更高的要求,此背景下,专为大吞吐并行运算场景 所设计的 AI 服务器有望加速渗透。根据集邦咨询数据及预测,在 AIGC 类应用的带动下, 2023-2027 年全球 AI 服务器出货量的 CAGR 有望达到 12.2%。

全球服务器多相电源市场约 7~10 亿美元,AI 趋势下平均单机价值量有望实现 4~5 倍 提升。通用服务器一般配备有两个 CPU,且部分场景出于冗余安全目的,单个 CPU 需配 套 2 套多相电源(每套为 1 颗多相控制器+8~12 颗 DrMOS,每颗芯片单价在 1 美元以上), 叠加 DDR、I/O 口等供电需求,我们测算平均单台通用服务器需搭载的多相电源价值量约 50~70 美元。根据我们测算,当前全球服务器领域的多相电源市场约为 7~10 亿美元。在 此基础上,AI 服务器的加速渗透为多相电源带来增量空间:与通用服务器相比,AI 服务器 在 2 颗 CPU 的基础上增加多颗 GPU(或其他 AI 芯片),其中 AI 训练服务器一般增加 4~8 颗,AI 推理服务器一般增加 2~4 颗;由于 GPU 单位功耗较 CPU 更高,对多相电源需求 进一步增加,根据我们估算,英伟达最新版本的 H100 系列 GPU 芯片对多相电源需求达 ~50 美元,假设 AI 服务器平均 GPU 搭载量为 4 颗,则多相电源的单机价值量有望提升至 250~300 美元,较通用服务器的单机价值量提升 3~4 倍左右。

下游客户分析——整机端:目前服务器以 X86 架构为主,戴尔、惠普、浪潮为全球 TOP3,中国市场中浪潮、新华三、华为等国内厂商市占率突出,服务器国产化率已达较 高水平。根据 IDC 数据,目前 X86 架构是全球服务器领域的绝对主流,占有率超过 95%, 而其中戴尔、惠普、浪潮、联想和华为是全球 X86 服务器市场的主要供应商。 2020 年其 市占率分别为 16.5%/10.7%/9.9%/6%/5.3%,CR5 为 48.4%,此外超微、新华三、思科的 市占率分别为 4.4%/4.0%/1.9%,多家国内服务器厂商已经在全球市场崭露头角。对于中 国市场,服务器的国产化率也已实现较高水平:根据 IDC 数据,2021 年中国 X86 服务器 厂商中浪潮、新华三、戴尔占据出货量前三名,市占率分别为 30.0%/13.7%/10.7%。

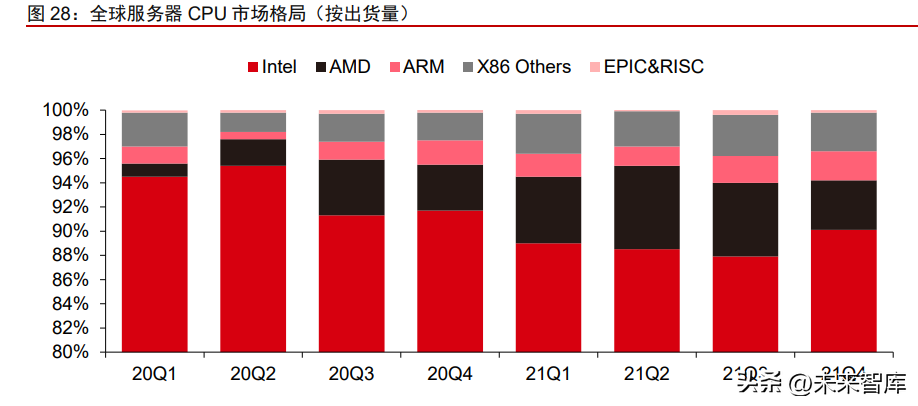

下游客户分析——服务器 CPU 端:Intel 及 AMD 占据主导,国内海光信息、龙芯中 科等玩家快速追赶。根据 IDC 数据,2021 年服务器 CPU 领域 Intel 和 AMD 的市占率分别 为~90%/~5%;国内 CPU 企业市场份额不足 1%。随着国内飞腾、龙芯、海光、兆芯等企 业的产品生态逐步完善,我国 CPU 产品发展迅猛,产品种类逐渐增多,可实现 CPU 产品 对国内外主流设备的兼容,且在政府、国防、金融等领域得以应用,国产 CPU 企业的市 场份额有望逐步提升。

自动驾驶市场:静待需求爆发,远期有望形成 10 亿美元量级增量市场

特斯拉、蔚来等先行者搭载自动驾驶芯片,带动多相电源需求,远期有望形成 10 亿 美元量级的增量市场。大算力芯片是实现高级别自动驾驶的核心,且在硬件预埋的行业趋 势之下,海外内知名车企纷纷推出搭载自动驾驶芯片的车型,特斯拉搭载自研 FSD 芯片 并持续迭代,国内蔚来、理想、小鹏、智己、比亚迪等玩家搭载有英伟达 Orin/Xavier 芯 片的车型已陆续推出市场。 自动驾驶芯片中的大算力芯片同样需要多相电源来配合供电,以蔚来 ET5 为例,该平 台搭载有 4 颗英伟达 Orin 芯片,而单颗 Orin 需要 1 颗多相控制器及 8 或 12 颗 DrMOS 进 行供电支持,考虑到车规芯片单价更高,我们预计高端车型的多相电源单车价值量有望达 60~100 美元。目前大算力自动驾驶芯片的渗透率尚低,展望未来随着自动驾驶技术精进 及成本下探带来的普及效应,大算力自动驾驶芯片有望实现渗透率显著提升,从而带动车 载多相电源的需求:1)若搭载大算力芯片的自动驾驶车辆达 100 万辆,对应多相电源市 场空间 0.6~1.0 亿美元;2)若搭载大算力芯片的自动驾驶车辆达 1000 万辆,对应多相电 源市场空间 6~10 亿美元。

下游客户分析——自动驾驶芯片端:参与玩家背景多元且竞争逐步白热化,国内地平 线等厂商有望跑出。自动驾驶赛道的快速崛起吸引着多元背景的产业玩家进军,除了消费 芯片市场的传统龙头如英伟达、高通、Intel(Mobileye)、三星等玩家横向进军自动驾驶市 场外,原有汽车电子厂商如 TI、英飞凌、瑞萨等亦通过此前在车用 MCU 领域的深厚布局 向上扩展高算力车用 SOC。且全栈自研考量下,如特斯拉等车企先行者则采用内部开发的 方式并已取得了突出成效。国内玩家如地平线、黑芝麻、华为等也逐步崭露头角,在芯片 算力、能效等直观性能,以及软件服务、客户需求响应、产业生态圈等多维度比拼中逐步 掌握核心护城河。长期中,我们看好国内芯片玩家背靠中国这一全球最大终端汽车需求市 场,获得国内产业链的密切协同优势,在智能汽车 SoC 领域实现追赶及看齐。

格局:TI、MPS 等海外龙头长期主导,杰华特等本土 厂商逐步突破

多相电源市场长期由 TI、英飞凌、MPS 等海外大厂主导。多相电源作为电源管理芯 片门槛较高的细分品类,相关厂商必须在设计、制造工艺、封装等方面具备深厚积累;同 时由于多相电源是配套 CPU 等主核的关键供电芯片,下游整机厂、主芯片厂商对产品性 能、质量、可靠性均提出极高要求,因此获得 Intel 等芯片厂商的产品认证也是实现市场切 入的关键基础。由于壁垒较高,多相电源市场长期由 TI、英飞凌、MPS 等海外大厂主导, 其中有 TI、英飞凌、瑞萨等 IDM 大厂,也有 MPS、Richtek 等头部模拟芯片设计公司。

从 MPS 看海外龙头核心优势:工艺+主芯片厂商认证是核心壁垒。MPS 成立于 1997 年,2004 年于美国纳斯达克上市,目前其自主研发电源管理产品已超过 4000 种,在工业、 通信基础设施、云计算、汽车以及消费类电子等多个细分模拟市场中跻身全球龙头。在多 相电源领域,公司是全球市场领军者,通过虚拟 IDM 模式把握核心工艺,2010 年公司业 界首发 Intelli-phase 单 Die 电源模块方案,高效实现了电源方案的降本以及小型化,且并 持续迭代对应的 BCD Plus 工艺以及倒装封装技术(Flip-chip),以逐步满足大电流、高电压平台的器件适用要求。从终端客户的角度,目前公司多相电源产品支持 Intel、AMD、英 伟达以及 ARM 架构芯片等多类协议,并紧随核心客户的协议升级而进行产品支持迭代, 已成为全球主流芯片厂商客户在服务器、PC 等领域的首要供应商,此外 MPS 针对国产 CPU 亦有整套完整电源解决方案。

展望未来,国内多相电源玩家将受益于旺盛本土客户需求+国产 CPU/GPU/AI 芯片突 破。在 PC/服务器/智能汽车领域,我国均是全球最主要的消费市场及生产基地,国内多相 电源厂商更贴近终端客户,因而在响应速度等方面具备优势;龙芯中科、海光信息、寒武 纪等国产 CPU/GPU/AI 芯片的突破起量,也有助于国内多相电源公司在主芯片认证层面的 难度降低。具体来看:

——在 PC 市场上,如联想、华为等品牌玩家已成为全球 PC 市场重要玩家,且在制 造端,中国大陆又是最主要的生产基地,以笔记本制造为例,根据 DIGITIMES 数据,截 止 2022 年 Q3,中国大陆产能占全球的 96.1%。此外,龙芯中科等国产 CPU 受益于自主 可控需求正逐步起量。

——服务器市场上,2020 年在 X86 服务器领域,浪潮、联想、新华三、华为等国内 玩家的全球市占率合计已达到 30%以上;CPU 方面,海光信息、龙芯中科也逐步起量; GPU/AI 芯片方面,寒武纪、沐曦、天数等公司有望实现突破。

——自动驾驶市场上,中国为汽车智能化发展的先行者,2021 年全球 L2 级乘用车出 货量中国内市场占 43%,且在快速发展及完善的智能汽车产业链之中,国产车用算力芯片 厂商如地平线、华为、黑芝麻等已初步具备对标海外大厂的技术实力。 综合来看,多相电源全球市场空间 20~30 亿美元,是电源管理芯片领域的重要赛道; 由于技术和认证双重壁垒,目前国产化基本为零。受益于旺盛的本土客户需求以及主芯片 环节认证壁垒降低(本土主芯片厂商崛起),看好杰华特等优质厂商有望加速推进多相电 源市场的国产替代。