Web3:以所有权为核心的价值网络

伴随着底层技术的发展突破以及用户需求的演化升级,互联网的范式也在发生着演进。为 了解决原始 web 网络无法支持普通人进行信息交流和分享的难题,一个“可读”的 Web1 时代伴随着万维网的发明而到来,各类搜索引擎和门户网站将信息大量搬上网,普通用户 也能轻松访问各类资源。为了解决 Web1 下用户无法主动创建内容,不享有网络发言权的 难题,一个“可读+可写”的 Web2 时代伴随着智能手机的普及、社交网络的兴起和云计算 的发展而到来,所有用户都可以在社交媒体分享自己的所思所想并和他人交互,互联网世 界的话语权从商业巨头转移到每一位终端用户手中。而现在,在经历了 Web1 和 Web2 时 代后,互联网正在进行一场 Web3 革命。 Web3 是用户拥有、用户控制的互联网。以太坊联合创始人加文·伍德(Gavin Wood)最 初提出了 Web3 的概念,并将其描述为“一组保障人们在低壁垒市场中为自己行动”的兼 容协议,认为其是“可执行的大宪章——个人反对暴力权威的自由的基础”;而知名区块 链研究机构 Messari 的研究员江下(Eshita)及区块链技术公司 BitFury CEO 布里安·布鲁 克斯(Brian Brooks),则分别将其定义为“可读+可写+拥有的互联网”、“用户可以拥有 产权的互联网”。

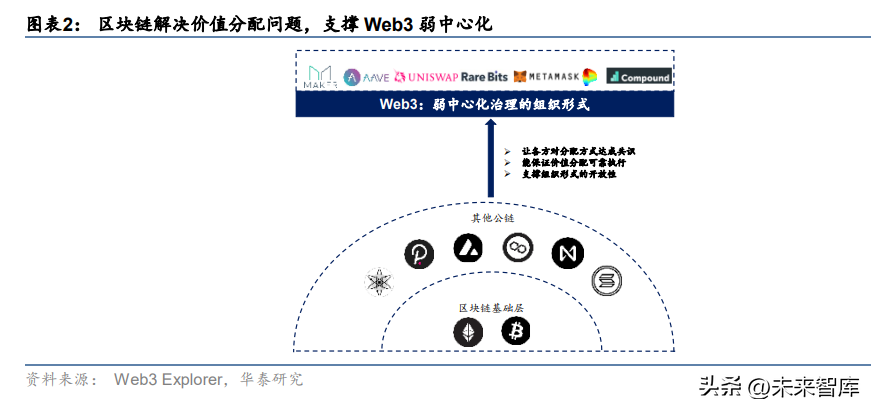

Web3 以区块链为核心,解决价值分配问题和信任问题

区块链通过解决底层价值分配问题,贯彻 Web3 去中心化的核心理念。Web3 基于一套开 放的协议簇,打破 Web2 平台垄断,解决平台价值分配问题。而区块链作为底层价值分配 系统,通过建立共识协议、开放源代码,保证价值分配的可靠执行。区块链作为安全性和 去中心化水平都较高的网络,通过共享账本储存数据、交换价值并记录交易活动,不受任 何中心化实体控制,为 Web3 提供安全的执行层,让使用者可以在其中创建、发行并交易 加密资产,并且开发可编程的智能合约。

社会元素、数学和物理规则和激励结构是构成人类网络信任模型的三个要件。Web1 时代 是物理信任模型,由于开源的底层协议不受任何单一集体的控制,用户、开发者和企业都 可以相信游戏规则将保持中立和公平。Web2 时代则是机构信任模型,由于协议是封闭的, 商业公司接力数学和物理规则成为新的信任守门人,用户被迫信任其编写的专有和不透明 的代码。而 Web3 的信任模型则是由数学和物理规则以及激励结构共同主导的可编程信任。 开源协议以及区块链系统通过自动执行的智能合约、加密技术、共识机制、分布式技术等 多种技术提供了可编程的信任;而代币发行和奖励则提供了基于激励结构的信任,用户无 需再依赖信任中介。

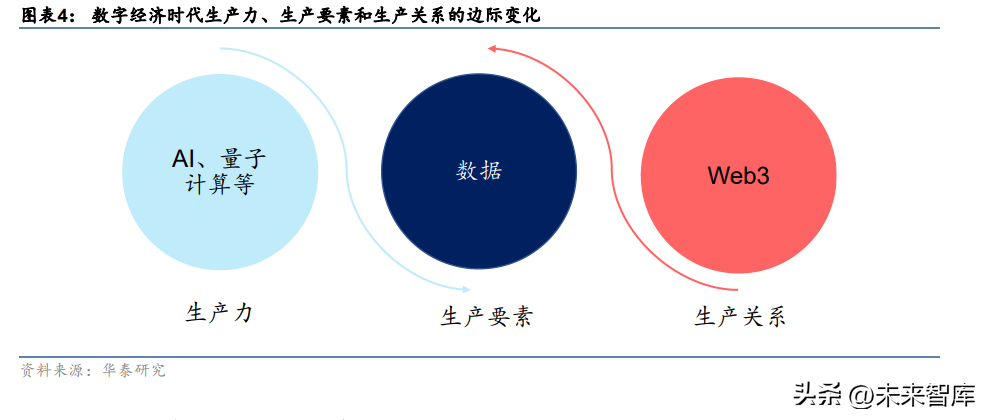

Web3 或将成为未来数字经济基础设施,优化信任和分配机制

随着 AI 大模型的普及,我们看到办公、文娱创作、科学研究等领域效率的大幅度提升。展 望未来,随着 AI、量子计算等新兴技术的发展驱动人类社会生产力提升,我们认为普通人 进行专业创作的门槛将降低,而个人在网络中生产的数据将成为数字经济时代最重要的生 产要素之一。如何进行个人数字资产的确权、流转以及变现和收益分配将成为数字经济时 代的面临的重大问题之一。而 Web3 以区块链作为底层价值分配系统,通过共享账本储存 数据、交换价值并记录交易活动,优化数字时代信任和分配机制,或将成为未来数字经济 时代重要基础设施。

风险事件频发,加密合规时代已至

回顾 Web3 过去一年的发展,随着美联储进入加息周期,全球流动性收紧,加密资产市值 从高位跌落。加密寒冬中市场风险事件频发,UST 断崖式下跌、三箭资本崩盘、加密货币 交易所 FTX 破产、Silvergate 暴雷等多起风险事件的发生引发市场震荡。加速合规框架建 立成为美国、欧洲、新加坡、香港等各国家/地区监管强共识。9 月,白宫发布了加密监管 框架草案,10 月,欧盟出台《加密资产市场监管法案》,形成欧盟内部统一的监管和执法体 系。2023 年 1 月,香港金管局发布《加密资产和稳定币的讨论文件》,提出了对加密资产 特别是支付稳定币的监管模式构思,全球加密资产监管生态开始逐步完善。

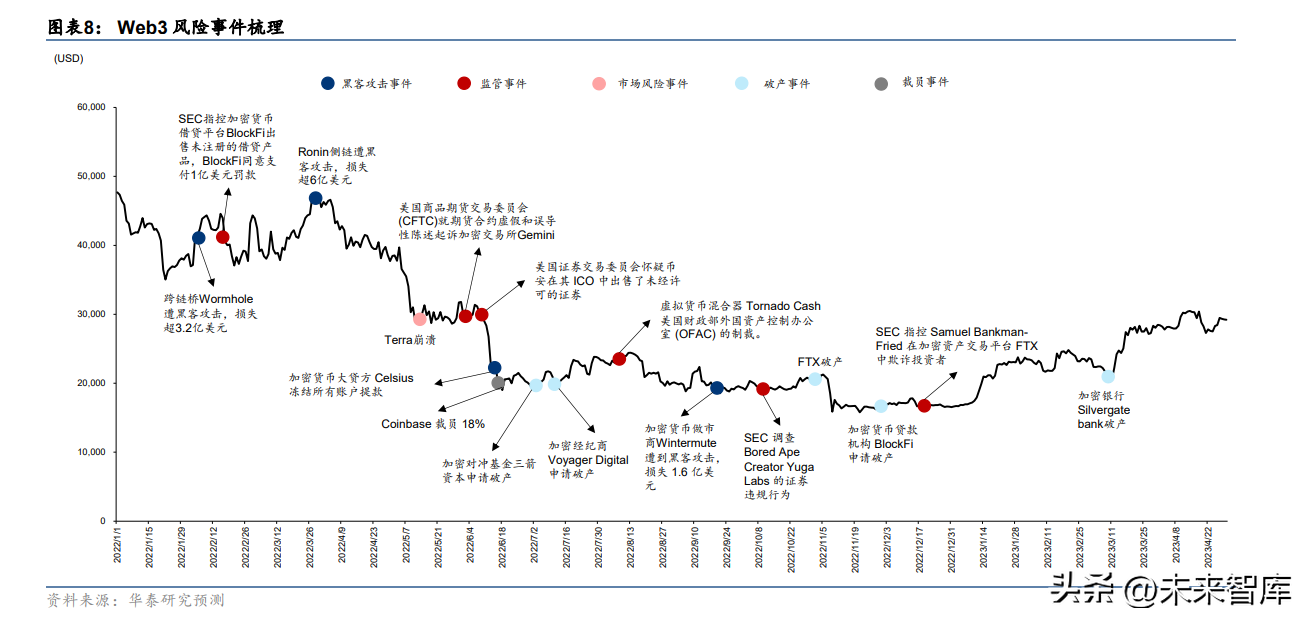

过去一年见证了 Web3 风险事件的密集发生

随着联储推进加息,加密资产进入熊市。回顾过去一年,随着美联储进入加息周期,全球 流动性收紧,加密资产市值从高位跌落。比特币价格从 2022 年 4 月超过 4,6000 美元的高 点跌落至 2022 年 11 月的约 1,5000 美元。年初以来,加密资产价格开始小幅反弹,比特币 价格已恢复到 2,8000 美元附近。

在过去一年,Web3 风险事件密集发生。过去一年的熊市中,Web3 行业发生了诸多风险事 件。UST 断崖式下跌、三箭资本崩盘、加密货币交易所 FTX 破产、Silvergate 暴雷等多起 风险事件的发生引发市场震荡。2022 年 3 月,Ronin 侧链遭黑客攻击,损失超 6 亿美元。 2022 年 5 月,DeFi 借贷领域的领导者 Celsius 崩盘。2022 年 8 月,混币器 Tornado Cash 被列入美国海外资产管理办公室(OFAC)美国特别制定国民名单(SDN)列表,开发者 Alexey Pertsev 在荷兰被捕入狱。2022 年 11 月,头部加密货币交易所 FTX 破产,引发市 场震荡。2023 年 3 月,加密银行 Silvergate Bank 破产。密集的风险事件暴露了行业的风 控漏洞,也促使各地监管积极完善监管框架。

典型风险事件复盘#1:UST-Luna 崩盘事件

UST 币是 Terra 公链上发行的算法稳定币,通过“LUNA-UST 双币套利机制”维持币值稳 定。UST 发行方承诺,恒定 1 美元 LUNA = 1 个 UST,当 UST 币的价格大于 1 美元,用 户可以销毁价值 1 美元的 LUNA 币,来发行 1 枚 UST 币,反之亦然。Anchor 的大规模提 款和 UST 的大量抛售打破了表面稳定,将 UST 和 Luna 拖入下行螺旋。Anchor 是 Terra 推出的承诺约 20%年化收益率的去中心化金融协议,当 Anchor 无法维持高利率而下调收益 率后,市场对 UST 信心下降。Anchor 存款的大额提取和 UST 被大量抛售向市场释放了非 常消极的信号,投资者对于 UST 的信心迅速崩塌,导致 UST 和 Luna 进入下行螺旋。2022 年 5 月 8 日开始,Luna 币断崖式下跌,高峰时期 400 亿市值遭遇史诗级归零。

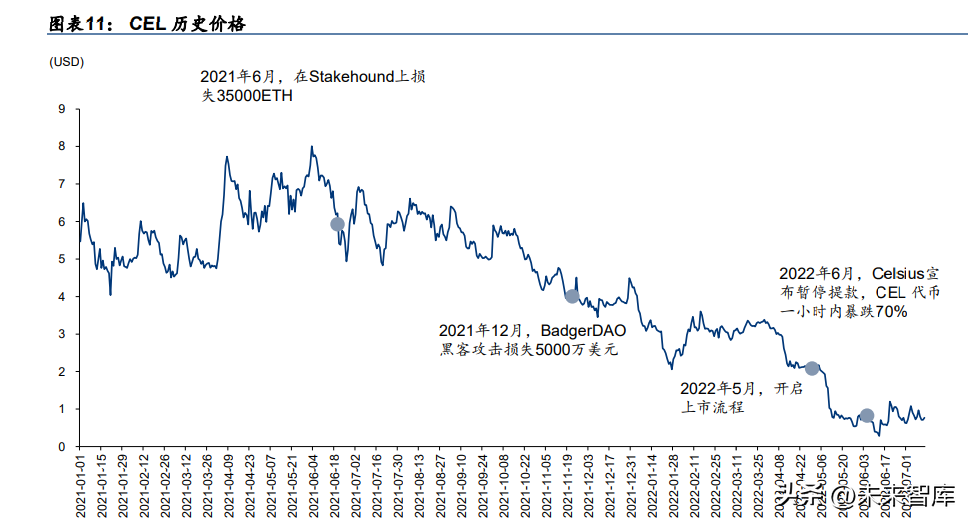

典型风险事件复盘#2:Celsius 崩盘复盘

挤兑潮加速流动性枯竭,Celsius 遭遇崩盘。Celsius 是 DeFi 借贷领域的领导者,根据 Dune analytics,2021 年 1 月 Celsius 活跃用户数高达 400 万。2022 年 5 月初,UST 大幅下跌 大批资金撤离 Celsius,储户挤兑加剧。然而,Celsius 的流动性管理无法满足兑付需求。 根据 Coin News, Celsius 持有的 73%的 ETH 锁定在 stETH 或 ETH2 中,只有 27%的 ET 具备流动性。于是在 2022 年 6 月,Celsius 宣布暂停提款, CEL 代币一小时内大幅下跌 70%。

典型风险事件复盘#3:FTX 破产事件

加密货币交易所 FTX 破产,引发市场震荡。CoinDesk 和 Binance 赵长鹏对于 FTX 业务稳定性 的质疑引发了为期三天的约 60 亿美元的挤兑,FTX 陷入危机。币安同意收购 FTX,在尽职调 查后又中止交易,引发市场剧烈波动。11 月 11 日,FTX 进入破产重组程序,FTX 创始人 Sam Bankman-Fried (SBF)已在美国法院被投资者起诉。

监管政策逐步完善,加密合规时代已至

回顾 Web3 过去一年的发展,加密寒冬中市场风险事件频发,加速合规框架建立成为美国、 欧洲、新加坡、香港等各国家/地区监管强共识。9 月,白宫发布了加密监管框架草案,10 月,欧盟出台《加密资产市场监管法案》,形成欧盟内部统一的监管和执法体系。2023 年 1 月,香港金管局发布《加密资产和稳定币的讨论文件》,提出了对加密资产特别是支付稳定 币的监管模式构思,我们看到全球监管政策逐步完善,加密合规时代已至。

香港虚拟资产监管框架:强调持牌制度,由证监会、财库局、金管局共同监管

2022 年,香港正式表示将支持 Web3 产业发展。2022 年 10 月,香港财经事务及库务局发 布《有关香港虚拟资产发展的政策宣言》,明确欢迎和鼓励态度,香港证监会表示会支持元宇 宙、NFT、GameFi 创新,积极探索适当的代币化资产监管框架。4 月 11 日,香港 Web3.0 协 会在香港交易所举行成立仪式,表示将会推动 Web3 产业在港发展。 香港强调“适当监管”和“推动发展”并重,由证监会、财库局、金管局共同进行虚拟资 产监管。香港对虚拟资产的政策经历了三个阶段:1)2017-2018 年,香港证监会出台《有 关首次代币发行的声明》;2)2018 年-2022 年。以香港证监会《有关针对虚拟资产投资组 合的管理公司、基金分销商及交易平台营运者的监管框架的声明》为起点,香港明确了对 虚拟资产“持牌监管”的基本思路;3)2022 年以来,香港正式开始支持 Web3 产业发展。 2022 年 12 月,南方东英比特币期货和以太币期货 ETF 在香港证券交易所上市;2023 年 2 月,香港特区发售首批代币化绿色债券;2023 年 6 月,香港拟正式引入虚拟资产服务供应 商发牌制度,未来将继续在法例更新、监管、投资者保护等方面有序合规地推动行业发展。

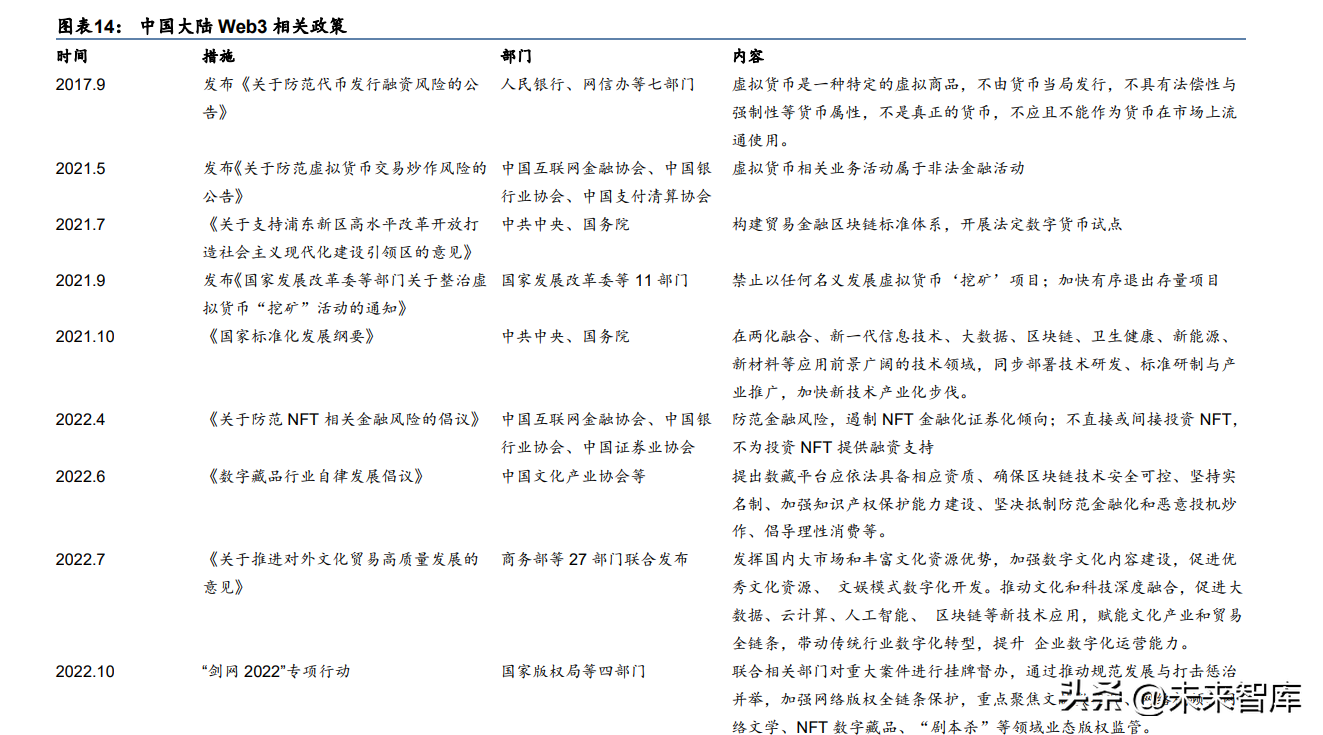

大陆 Web3 政策:自上而下推动,重视底层基础设施投入和审慎监管

中国大陆对 Web3 产业的政策相对保守,坚持“去币存链”,重视区块链基础设施的建设, 但对虚拟资产秉持审慎监管态度。以 NFT 为例,国内监管层面对 NFT 投资保持谨慎态度。 NFT 的法律性质、交易方式、监督主体、监督方式等尚未明确,并且存在炒作、洗钱和金 融产品化等风险,国家层面对于 NFT 投资态度谨慎,警惕“击鼓传花”式的金融骗局。2022 年 4 月 13 日,多部门联合发布《关于防范 NFT 相关金融风险的倡议》要求各会员单位坚 决遏制 NFT 金融化证券化倾向,禁止通过 NFT 变相发行交易金融产品,抵制 NFT 投机炒 作行为,不直接或间接投资 NFT。

美国、欧盟相继推出加密资产监管框架,全球加密资产监管生态逐渐完善

2022 年 9 月,白宫发布了加密监管框架草案,草案列出的主要原则包括采取消费者保护措施、 维持金融稳定、防止非法使用加密货币、保持美国在全球金融领域的领导地位以及负责任的技术 创新、探索美国中央银行数字货币 (CBDC)等。10 月,欧盟出台《加密资产市场监管法案》(简 称 MiCA),形成欧盟内部统一的监管和执法体系。这一监管框架将保护投资者并维护金融稳定, 同时允许创新和培养加密资产行业的吸引力。

基础设施层:寒冬孕育机遇,Web3 基础设施创新持续

在过去一年的熊市中,Web3 基础设施领域的建设仍持续。我们看到:1)公链:以太坊相 继完成了合并、上海/卡佩拉升级,由 PoW 顺利过渡到 PoS;2)Layer2:业内继续聚焦以 太坊扩容方案,Layer2 Rollup赛道的发展成为热点话题。根据l2Beat数据,年初至今,Layer2 总锁仓金额迅速增长约 1.5 倍至 USD10.5bn;3)钱包和 DID:钱包是用户进入 Web3 领 域的第一站,其性能和体验直接影响 Web3 能否步入大规模应用,而安全和易用性之间的 冲突是钱包解决方案的主要瓶颈之一,行业关注 MPC 钱包、设备账户等方案;4)央行数 字货币:全球已有 131 个国家/地区的 CBDC 处于研究/概念验证/试点/运行阶段,全球 CBDC 推广进展迅速。

Layer1:以太坊已完成合并及上海-卡佩拉升级

为了提升可扩展性,以太坊通过链上与链下两条路径积极进行扩容。链上扩容通常被称为 Layer1,通过直接修改区块链规则来加快数据处理速度,扩充区块链容量。比如以太坊 2.0 通过将共识机制由 PoW 转向 PoS、分片链等方式来解决可扩展性问题。而链下扩容则不改 变区块链基础规则,转而通过架设外部通道,实现信息的传播与扩展,从而达到扩容效果。 其中,Layer2 解决方案的安全性直接建立在主网,主要包括状态通道、Plasma、Rollups、 validiums 等。其他解决方案包括各种形式的新链,其安全性独立于主网,如侧链等。

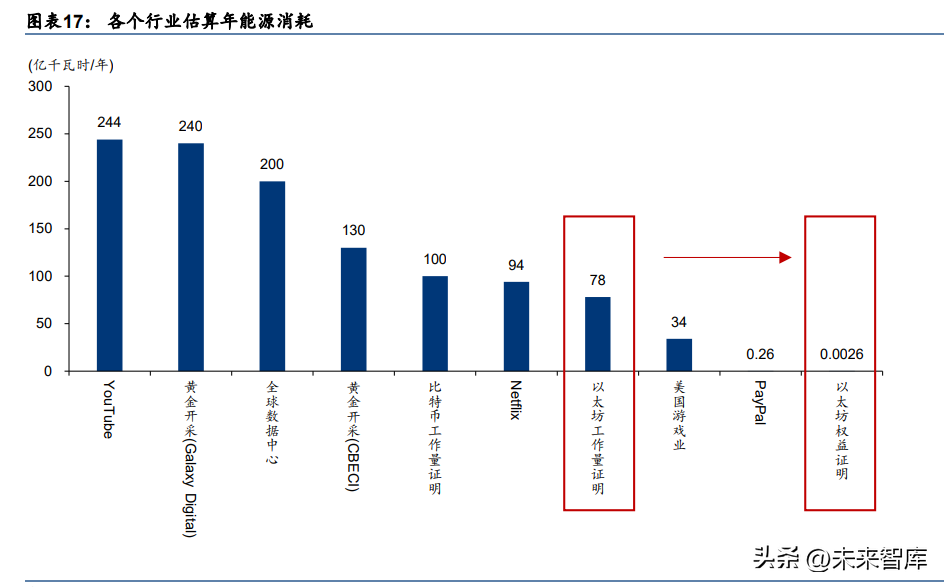

2022 年 9 月,以太坊合并统一了以太坊的共识和执行层,实现了使用工作量证明 (PoW) 共识机制到权益证明 (PoS) 共识机制的升级。合并后,年能源消耗量由工作量证明机制的 78 亿千万时/年降低为 0.0026 亿千万时/年,实现能源消耗量的显著降低。同时,在 PoS 机 制下,验证节点不需要进行计算难题的计算,而是根据自己所持有的 ETH 数量来获得权益 奖励,大大降低了 ETH 的日均增发量。而以太坊的上海/卡佩拉升级允许质押者提取他们所 投的 ETH,减少与质押 ETH 相关的流动性风险,促进流动性质押供应商的增长。

Layer2:以 Rollup 为中心的扩容路线图已确立,ZK 和 OP 技术路径成为 主流

目前以太坊已确立起以 Rollup 为中心的扩容路线图,主要包括 ZK Rollup 和 Optimistic 两种类型。两者在技术路径上存在差异,主要体现在以下方面。1)交易速度: ZK Rollup 理论上可以实现每秒数千笔的交易量,高于Optimism的每秒数百笔。2)交易费用:ZK Rollup 需要高端昂贵的硬件和证明验证,交易费用更高。 3)智能合约可执行性:ZK Rollup 将智 能合约逻辑转换为零知识证明,提高了智能合约的可执行性;Optimistic 则需要更多的存储 和计算资源来支持智能合约的执行。4)安全性:ZK Rollup 建立在零知识证明和密码学算 法的基础上,可以保证交易隐私和链上安全;Optimistic 则存在一定的安全风险。 5)去中 心化程度:ZK Rollup 需要更多的节点参与来确保去中心化程度。

钱包:进入 Web3 的第一站,关注安全和易用性的平衡

钱包在 Web3 世界是资产、身份、账号的统一体,也是用户进入 Web3 领域的第一站, 其性能和体验直接影响 Web3 能否步入大规模应用。随着过去一年中心化交易所 FTX 破产 等风险事件的密集发生,用户对于资产自托管的关注逐步提升,对于钱包应用的需求攀升 钱包技术路径主要包括多方计算、账户抽象和设备账户等。多方计算(Multi-Party Computation)通过多个参与方共同计算,实现保护隐私数据的目的;账户抽象(Account Abstraction)将智能合约功能从特定账户中抽象出来,使智能合约可以被任何账户调用; 设备账户(Device account)将设备作为账户,设备可以通过私钥签名的方式执行交易,并 接收来自其他账户的交易。我们看到,安全和易用性之间的平衡是钱包方案的发展关键。

央行数字货币:2022 年各国央行数字货币进展迅速

2022 年,各国央行数字货币纷纷开启试点。截至 2022 年 7 月,共有近 100 个 CBDC(国 家数字货币)处于研究或开发阶段;而截至 2023 年 5 月 15 日,全球已有 131 个 CBDC 处 于研究/概念验证/试点/运行阶段,其中巴哈马Sand Dollar和牙买加JAM-DEX已全面运行。 反映出全球 CBDC 推广进展迅速,许多国家对数字货币持开放态度,在技术开发、法规体 系和监管方面积极探索。目前,中国央行数字人民币自 2020 年 8 月推出后,目前已进入试 点阶段。根据 Juniper Research 预测,到 2030 年,通过 CBDC(中央银行数字货币)支 付的价值将达到每年 2130 亿美元,高于 2023 年的 1 亿美元。我们认为,央行数字货币是 区块链和代币化的重要用例,构建了未来全球数字经济发展的基石。

应用层:市场回归冷静,关注 Web3 与真实世界连接

Web3 应用层,继过去一年 NFT 冲高后跌落,市场逐渐从泡沫破裂期回归冷静建设期。目 前阶段,各赛道应用的大规模普及依然存在很长一段距离,我们观察到以下趋势:1)DeFi: 以太坊合并后,质押取代挖矿,催化 LSD(流动性质押衍生品)市场增长。现实世界资产 (RWA)代币化赛道兴起,架设虚拟资产和现实资产的桥梁;2)NFT:泡沫破裂后,市场 关注 NFT 与音乐、社交、游戏等具体场景结合;3)GameFi:P2E(Play to earn)模式热 度消退,游戏性受到关注;4)SocialFi:旨在实现社交权益保障/价值分配,但各生态间存 在数据孤岛问题,不同协议间的用户数据自由迁移仍待完善。

DeFi:锁仓金额大幅下降,衍生品逆势发展

过去一年,随着 Web3 熊市来临,DeFi 遭遇重创,锁仓金额(TVL)大幅下降。部分知名 机构和项目,如加密货币贷款机构 BlockFi 等由于风险事件而申请破产。同时,流动性质押 衍生品(LSD)、现实世界资产(RWA)代币化等新赛道开始兴起,侧面印证 DeFi 在逐步 降低普通人进入门槛,以及完善与真实世界的连接,我们认为这两个因素是通向大规模应 用的必要条件。

新兴应用#1:流动性质押衍生品(LSD)-以太坊转 PoS 机制驱动下,LSD 赛道蓬勃发展

以太坊从 PoW 机制转向 PoS 机制后,至少需要 32 个 ETH 质押才能成为节点验证者,普 通用户难以通过以太坊质押受益。此外,大量被质押的 ETH 也降低了市场流动性。而流动 性质押衍生品(LSD)能够降低用户质押门槛,让普通用户参与质押并获得奖励。流动性 质押衍生品的商业模式中,用户将 ETH 质押给 LSD 协议,协议将收集的 ETH 交给节点运 营商,由运营商来执行信标链的签名验证来获取奖励,LSD 协议则从中抽成一部分质押收 益。以这样的方式,拥有 ETH 数量不够,无法成为节点验证者的用户,也能够参与质押, 获取受益。对于生态而言,LSD 也能够促进一个生态的网络质押,提高网络安全性,同时 为整个生态提供流动性。

新型应用#2:现实世界资产(RWA)代币化-架设虚拟资产和现实资产的桥梁

RWA 代币化是将有形资产转换为数字代币或 NFT 的过程,使它们能够在区块链上进行交 易,在现实经济和虚拟经济之间搭建了桥梁。RWA 的流程分为三个步骤:(1)链下包装: 明确资产的价值、资产所有权、资产权益的法律保障等;(2)数据上链:有关资产的经济 价值和所有权及权益的信息在数据化之后被带到链上,存储在区块链的分布式账本中;(3) RWA 协议需求和供应:专注于 RWA 的 DeFi 协议推动了现实世界资产代币化的整个流程。 在供应端,DeFi 协议监督 RWA 的形成。在需求端,DeFi 协议促成投资者对 RWA 的需 求。

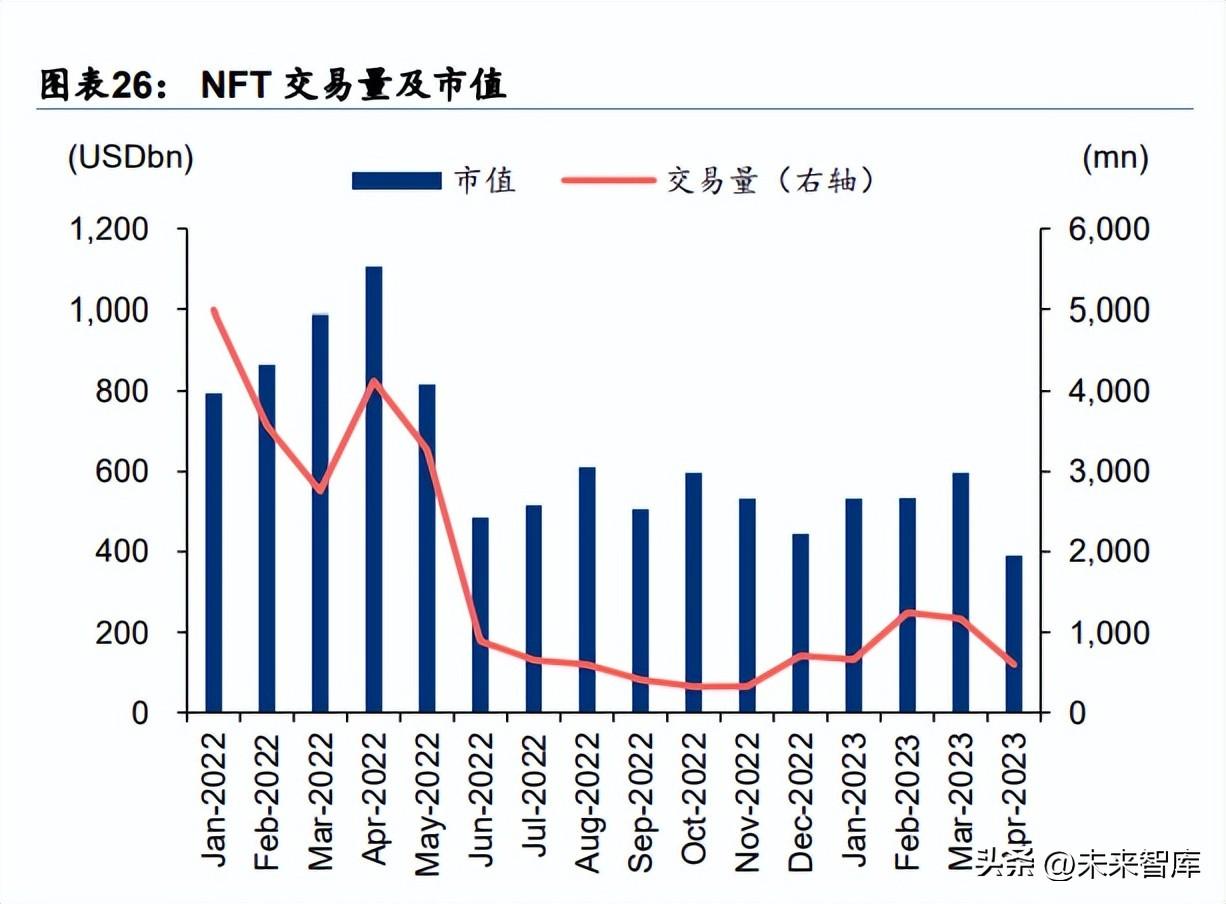

NFT:行情消退,关注与具体场景的结合

在经历了 22 年 4 月的高峰后,NFT 整体市值呈现下降趋势,到目前为止一直呈现持续低 迷的状态。根据Footprint Analytics,NFT交易量在经历去年年初的高峰后便陷入持续下滑, 今年第一季度有小幅回温,但总体仍保持低迷。同时,NFT 买家卖家数量下降,表明 NFT 投资逐渐回归理性。

NFT 交易:Blur 崛起,挑战 OpenSea 龙头地位

过去一年,随着流动性大幅下降,NFT 交易平台竞争激烈程度上升,竞争格局迎来洗牌。 根据 DappRadar 数据,截至 2023 年 5 月 8 日,NFT 交易平台 Blur 近 30 日的交易量达到 6.9 亿美元,成交规模超过 OpenSea 的 2.4 亿美元,在市场排名中居第一位。 从周频交易 量数据来看,22 年 12 月之前,OpenSea 市场份额基本保持领先地位,自去年 12 月之后, Blur 逐渐挤占 OpenSea 的市场份额,开始占据主导。 不同于 OpenSea,Blur 更为交易导向,以吸引 NFT 交易员为卖点。Blur 提供非强制版税、 零交易费的交易平台,来吸引 NFT 交易员,提升平台流动性,撼动 OpenSea 龙头地位。 其优势包括:1)速度快,能够快速更新 Listing 信息;2)符合交易员习惯,提供智能扫货、 智能批量挂单等功能;3)交易成本低,具备可选版税+零交易费的优势。我们认为,以交 易为核心的 Blur 能够在激烈的市场竞争中迅速打开局面,侧面印证了熊市中流动性的不足 以及市场对于流动性的需求。但长期来看,流动性只是市场健康发展的充分不必要条件, 缺乏优质 NFT 项目的持续供给仍然是行业痛点。

NFT 应用:与音乐、游戏等具体场景的结合逐步深入

过去一年,市场关注 NFT 与音乐、游戏等具体场景的结合。Web3 独立音乐人 Daniel Allan 发行音乐 NFT 来进行创作变现,于 2021 年 4 月制作了第一款音乐 NFT。2023 年 3 月, Daniel 已在种子轮筹集 100 万美元资金,用于建立自己的音乐 NFT 项目 Daniel Allan Entertainment。在过去的一年半里,其 NFT 的一级销售总收入 228ETH,二级销售总收入 105ETH。 NFT 通过实现资产所有权认证和去中心化交易,帮助创作者建立 Web3 粉丝经济。Web2 世界中的粉丝经济有巨大的能量,但模式陈旧,严重内卷;而 Web3 将建立一种新的粉丝 经济模式。在新的模式下,创作者能够:1)发行 NFT:创作者对创作内容拥有所有权, NFT 同时也是社交符号的象征;2)向粉丝直接众筹:粉丝称为投资人和策展人,跳过第三 方平台/公司,直接参与收益的分配;3)创作变现:创作者通过持续创作来经营 NFT 价值, 从而实现创作变现。

Audius 是 NFT 与音乐结合的一个典型应用。作为一个去中心化的音乐流媒体平台,Audius 基于区块链技术构建,使用去中心化的存储方式和智能合约来实现音乐版权和收益分配等 功能,降低了中间商赚取的服务费用,增加了艺术家的利润,为音乐人和用户提供更公正、 透明和高效的服务。Audius 的商业模式主要基于音乐流媒体平台的常规收益模式,例如广 告收入、付费订阅和赞助等。此外,Audius 还推出了自己的加密货币代币$AUDIO,该代 币可用于购买会员资格、访问独家内容、支持音乐人等。相对于传统音乐流媒体平台,Audius 在版权保护、收益分配、运营成本等方面存在优势。

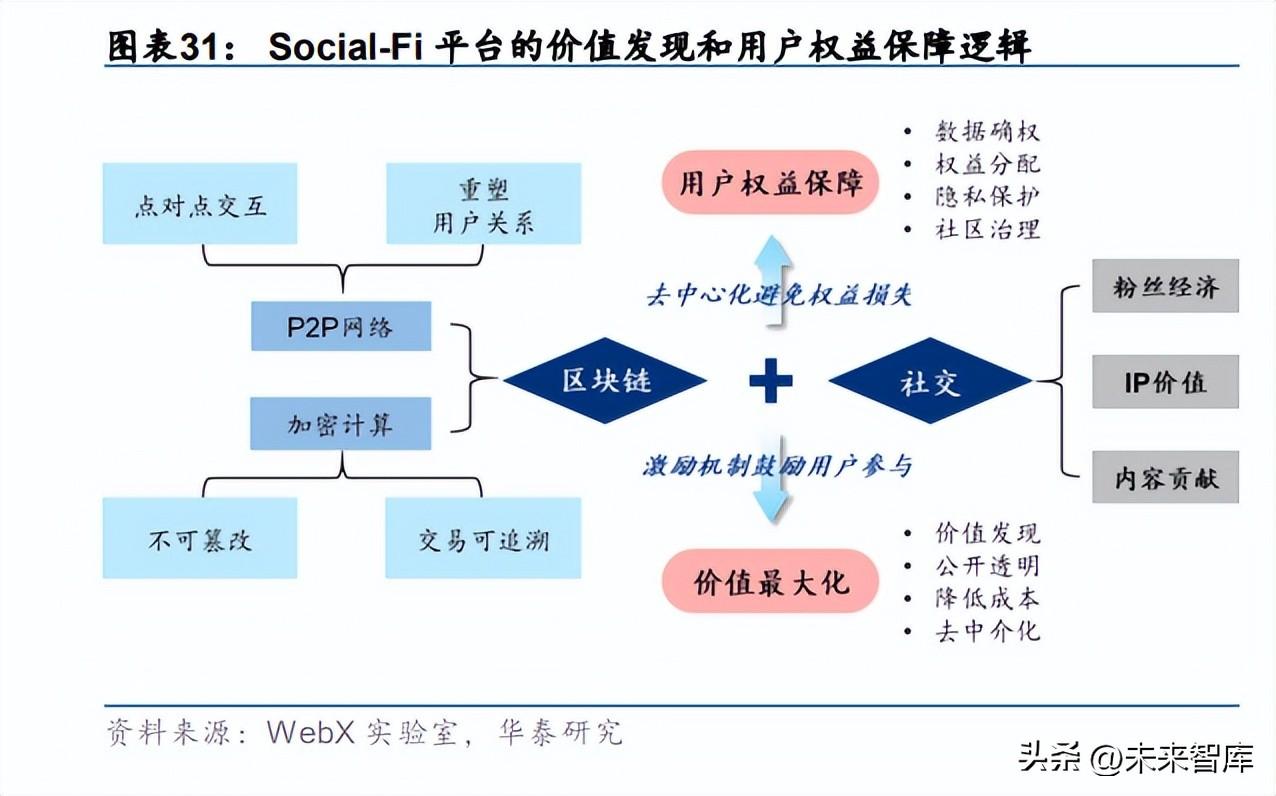

去中心化社交 SocialFi:旨在实现社交权益保障/价值分配

使用区块链技术构建的 Web3 去中心化社交应用能够实现社交领域的价值最大化和用户权 益保障。SocialFi 的优势主要表现在:1)去中心化避免权益损失,充分保障用户权益,实 现数据确权、权益分配、隐私保护和社区治理;2)激励机制鼓励用户参与,促成价值最大 化,实现价值发现、公开透明、降低成本和去中介化。SocialFi 平台的内容发布后,接收到 优质内容的用户在激励机制的作用下会进行用户之间的传播,而劣质内容则会逐渐被淘汰, 由此实现高效的内容价值评判。现阶段,SocialFi 仍处于早期阶段,各生态间存在数据孤岛 问题,不同协议间的用户数据自由迁移仍待完善。

GameFi:P2E 热度消退,游戏性受到关注

GameFi(Game Finance)是运行在区块链上的去中心化游戏,可以理解为 Game、DeFi 和 NFT 的组合产物。GameFi 将 DeFi 的规则游戏化,通过区块链系统把游戏中的道具及衍 生品 NFT 化,使玩家可以在去中心化的游戏中完全拥有这些资产的所有权,并可以合法地、 受保护地自由交易,玩家既是参与者,也是拥有者。现阶段主流 GameFi 项目包括以赚取 经济收益为出发点推动玩家参与的 P2E 游戏(Play-to-Earn,边玩边赚);将传统游戏、传 统模型通过资产上链实现区块链改造的链改游戏;直接在区块链上进行开发的高可玩性 3A 大作;以及包含创造型 NFT,如提供土地和地图编辑器等支持用户创建内容的游戏或 IP。

随着 P2E 热度的消退,游戏性逐渐受到关注。21 年 3 月,Axie infinity 的治理代币 AXS 上 涨突破 5 美元引发市场关注。21 年 7 月,Axie 开始成为现象级项目。21 年 11 月,以 Cryptominies 等为代表的 Ponzi 模型 GameFi 项目市场热度上升。21 年 12 月,阿迪达斯 与 The Sandbox 官宣合作,Web3 游戏场景逐渐受到主流市场关注和认可。22 年 3 月,专 注于游戏的 NFT 平台 Immutable X 获得腾讯、新加坡淡马锡等投资。22 年 4 月,StepN 在 Binance 与 FTX 两大生态的支持下走向市场,并引发其他治理代币 GMT 价格暴涨。23 年 1 月,在经历很多 Web3 游戏失败后,全链游戏逐渐获得市场新的关注。相较于之前的 Web3 游戏,全链游戏也提高了开发者的入门门槛。

未来展望

展望:Web3 离我们还有多远?

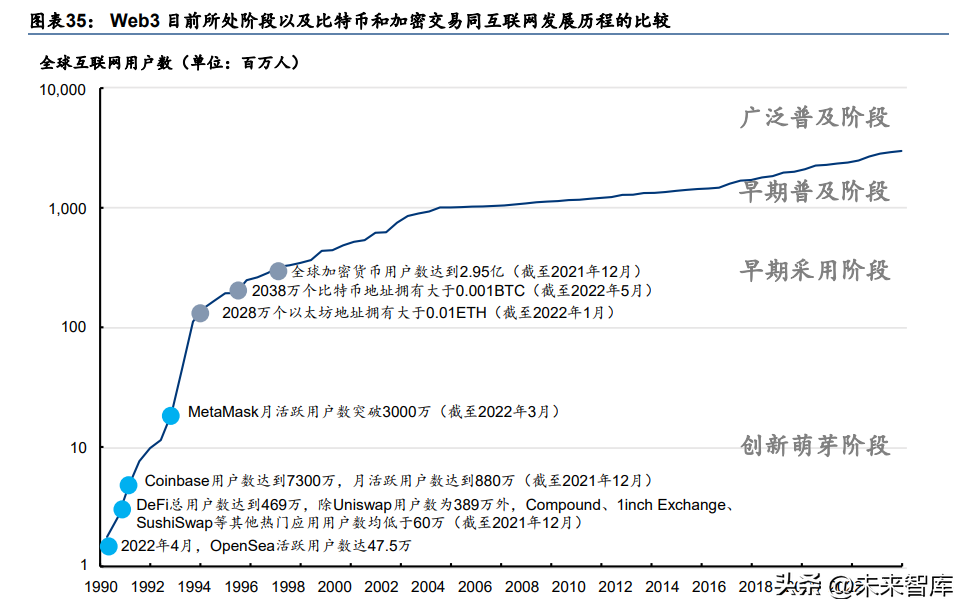

从用户数的指标衡量,Web3 可对标 1990 年代 Web1 的创新萌芽阶段。在当前的技术水平 和基础设施条件下,Web3 还无法承载对用户和开发者友好的应用程序和服务,整体生态较 为贫瘠,大部分现有服务均集中在融资、加密货币和 NFT 交易上,用户进场主要为投机交 易或通过 X-to-Earn 模式赚取经济收益,除部分头部项目外用户数量较少且粘性较差。如果 以用户数作为衡量互联网范式发展和应用程度的标尺,那么 Web3 目前的推进状态,应类 似于 1990 年代 Web1 正在经历的创新萌芽阶段,可以说还处于一个非常早期的阶段。

当前,我们正站在从 1 到 N 的前夜。2020 年 DeFi 应用的飞速发展实现了 Web3 从零到一 的突破性发展,特别是 Opeasea、Uniswap 等应用的崛起,第一次为 Web3 导入了大批量 活跃用户;同时,基础设施、数据和工具质量的大幅提高,吸引大量优秀创业者和优质资 本涌入参与 Web3 建设,帮助行业真正开启尝试投机之外的实际商业应用。自金融板块后, 泛文娱、NFT 消费品、科技以及商业服务类板块正在萌芽,尽管受技术研发、人才储备、 资金投入、政策支持、标准建设等多方面因素的制约,当前 Web3 的发展速度仍不算理想, 但我们也确实已经来到了从 1 到 N 的前夜。 展望未来,随着基础设施和工具的持续改善,Web3 将借助区块链底层协议创新周期的网 络效应实现从一到 N 的增长。未来随着 Web 3 技术栈堆进一步成熟,第一批可行的 Web3 应用有望在 2025 年实现落地。此后,当这些应用慢慢开始从消费者和企业身上获得经济价 值,从而产生真实、可持续的现金流,将逐步推动 Web3 行业超越现有投机主导的生态, 走上真正良性、健康的发展路径。而随着区块链底层协议模块化可组合性的发挥,各类应 用通过相互调用和嵌套实现快速创新,在网络效应的驱动下,行业将经历指数级增长,实 现从一到 N 的跨越式发展,届时,不可预见的全新创举或将到来,海量用户将尽情徜徉在 Web3 世界,享受前所未有的服务体验。