近年来,在金融业数字化转型、服务实体经济的要求下,金融业拥抱物联网技术的速度加快,一些可复制的应用场景和模式开始凸显。作为物联网应用的需求方,金融机构对物联网的重视程度明显上升,在需求驱动下金融业对物联网的投入将持续上升。

过去十多年,物联网在大量行业深入落地应用,为各行业数字化升级做出重要贡献。然而,金融业似乎一直被物联网应用所“遗忘”,在各种物联网应用政策文件和数据统计中不见其身影。

近年来,在金融业数字化转型、服务实体经济的要求下,金融业拥抱物联网技术的速度加快,一些可复制的应用场景和模式开始凸显。作为物联网应用的需求方,金融机构对物联网的重视程度明显上升,在需求驱动下金融业对物联网的投入将持续上升。

金融机构大手笔投资ICT技术

物联网应用投入潜力大

金融行业对ICT技术高度重视已成为业界共识,从其资金投入方面就可见端倪。公开数据显示,2021年国有六大银行针对信息技术的投入合计超过1000亿元,同比大涨12.34%。其中3家银行投入规模超过200亿元,包括工商银行、建设银行和农业银行分别投入259.87亿元、235.76亿元和205.32亿元;而中国银行、邮储银行投入金额均在百亿以上。

每年在技术领域百亿级的投入,使这些巨无霸不仅是ICT技术的应用者,也成为ICT技术的赋能者,将其拥有的技术能力对外赋能。在这一过程中,大型金融机构对物联网领域也不断加大投入,物联网技术水平和应用场景持续扩大,完善物联网管理平台,扩大物联网场景。

对于物联网的布局,金融机构已不再是点状推进,而是形成一套完整的体系。公开资料显示,多家银行已从总行层面形成物联网整体部署,例如工商银行提出“围绕5G+ABCDI打造一系列服务能力强、具有行业领跑优势的企业级新技术平台”,在物联网方面,打造“端、边、云”一体化物联网技术体系;建设银行在2019年就启动了物联网平台建设项目,目前已形成“应用-云-管-边-端“的物联网架构,物联网平台具备千万级设备接入能力;农业银行强调已形成基于智能物联网(AIoT)的云边一体解决方案,将逐步构建面向网点运营、风控、营销等多领域的智慧银行运营模式。

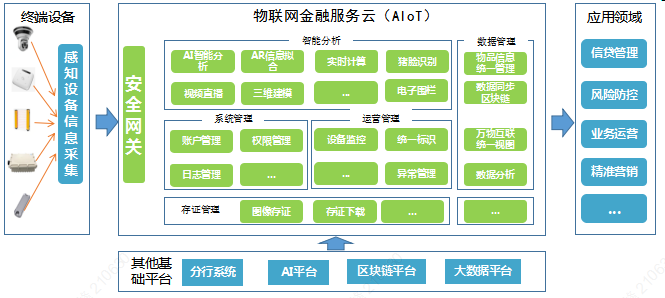

以农业银行为例,农业银行技术专家高峰、蒋秀才在《智慧物联平台“格物”创新金融服务新范式》一文中对该行物联网的实践进行介绍,农业银行在物联网技术应用起步较早,在网点营销、金库管理、机房监控和信贷风控等领域积累了一些实践经验。不过,作者也总结了一些物联网应用的壁垒,其中典型的一个壁垒是“没有统一物联网平台”,由于应用场景不断发展,农行接入的物品、设备越来越多,安全管控、运营管理需要重复建设,物联网管理也需要与边缘计算、AI平台、数据中台实现高效联动,因此,农行推出了统一的物联网管理平台“格物”。

农业银行物联网平台“格物”(来源:农业银行)

基于“格物”物联网平台,农行推出了抵质押品“全天候”监控应用,该功能借助智能摄像头、红外、压感等物联网感知设备,应用AI边缘检测、AR信息拟合技术,实现对大宗商品物理信息的实时采集,使客户经理及审批审查人员可“足不出户”完成对担保物的“全天候监控”,破解了担保货权不符、仓储地区偏远、现场检查周期长等现实难题。在此实践基础上,农行物联网应用可以扩展至多个三农金融服务、绿色金融等场景。

笔者和多个物联网从业者交流过,多年前不少物联网厂商也为金融客户提供过一些物联网解决方案,但大多是在分行、支行层面,也仅仅面向一些零散的场景,成本高、可复制性差,无法形成规模应用。不过,当前头部金融机构均在总行层面形成物联网的整体架构和体系,建设统一的物联网管理平台,并推动一些场景落地,形成标准化、可复制的模式,可以说是金融业物联网规模化应用的前奏。

顶层设计全面部署

自上而下形成推力

笔者曾在《光大/工行/农行/民生/浦发等银行齐参与,业界首个5G+物联网智能金融标准重磅发布!》一文中对金融业主管部门在金融科技相关政策中对物联网部署进行总结,最为典型的是今年年初发布的金融科技纲领性文件《金融科技发展规划(2022-2025年)》(以下简称“规划”)对物联网所提的重点方向。从这些重点方向中,我们可以分析金融业物联网应用落地的主要领域。

第一,针对金融业的数字基础设施,规划中提出:综合运用第五代移动通信技术(5G)、窄带物联网(NB-IoT)、射频识别(RFID)等技术打造固移融合、宽窄结合的物与物互联网络和服务平台,实现移动金融终端和固定传感设备统一接入、管理和控制,为数字信贷、数字风控等金融业务提供海量物联网数据支撑。

可以看出,5G、NB-IoT等物联网网络基础设施也已经成为金融业数字基建的组成部分。在金融业数字化转型中,金融机构自身拥有大量的实体资产,需要对这些资产进行有效管理,那么就需要无处不在、安全的接入网络。由于金融业对安全性要求较高,在很多场景下对于网络专用性提出需求,物联专网成了物联网在金融业应用的一个业态。如近年来,多家银行在全国多地打造的5G+智慧银行,不少是通过5G专网方式,借助边缘计算,实现数据不出场。

另外,由于当前已形成NB-IoT、4G、5G涵盖低、中、高速率的多层次的广域物联网网络体系,以及WiFi、蓝牙、UWB等成熟的局域物联网网络体系,能够支持金融业各类实体资产接入,金融业场景实现规模化的物联网连接。例如,智能POS机已经是LTE Cat.1连接规模最大的终端设备,各大银行的贵金属、现金钞箱、安防设备等都通过物联网手段实现管理。

第二,针对搭建多元融通的服务渠道,规划中提出:以融合为方向,利用物联网、移动通信技术突破物理网点限制,建立人与人、人与物、物与物之间智慧互联的服务渠道。

此前,针对金融业服务渠道的扩展和变革,更多做法是将线下业务迁移到线上,通过PC和智能手机实现此前线下业务的办理。随着移动通信技术和物联网技术的发展,渠道创新已不仅仅限于现有服务的线上化迁移,而是形成一些全新的服务模式,尤其是基于物联网技术,除了提升针对人的服务外,很多金融服务也能融合于智能实物、智能场景中。例如,在一些行业、企业采用物联网实现智能化升级过程中,嵌入式的金融服务可能成为其物联网方案中的一个组成部分,助力整个方案闭环形成,实现工业互联、智能家居、智慧消防、电梯维保等场景金融,可以说,此类场景金融是通过对“物”的服务渠道形成的。

第三,针对农村金融领域,规划中提到:借助移动物联网、卫星遥感、电子围栏等技术,加强种子与农产品生产、加工、运输、交易等全链条数据自动化采集、可溯化信任和智能化分析,让“动产”转换为“不动产”,实现融资需求精准授信。

实现乡村振兴,需要金融服务的助力,然而传统金融服务模式无法满足农村金融需求,需要进一步采用技术手段。例如,近年来,针对农村抵押物少的痛点,借助物联网技术推动活体抵押的模式正在逐渐推广,通过智能传感器采集牲畜生物特征并进行定位,确保牲畜不会被重复抵押和丢失,降低金融机构风控成本。规划中所提出的内容,站在农村产业链、供应链全链条角度,提升农业产业化水平。当然,农业场景复杂,且对成本敏感性很高,即使是当前多方实践的活体抵押模式,也面临着技术和成本的挑战,相关物联网技术方案还需要持续完善、降低成本才能大规模应用。

第四,针对供应链金融领域,规划中提出:通过“金融科技+供应链场景”建立多方互信机制,实现核心企业“主体信用”、交易标的“物的信用”、交易信息“数据信用”一体化协同管理。

供应链金融涉及环节很多,尤其是交易标的“物的信用”建立难度很大。相对于企业主体和交易数据,各类交易标的种类多,没法形成统一的物的信用,对标的物从源头感知其状态、形成标的物客观信息、减少上报标的物信息中人为因素就显得至关重要。在这种情况下,通过泛在物联感知手段,减少人为干预,可以为建立“物的信用”提供可信的原始数据,缓解供应链金融中的信任问题。

市场研究机构IoT Analytics跟踪数据显示,2020年,全球各行业企业用户对物联网解决方案总支出达到1289亿美元,预计到2025年这一数据达到4119亿美元,年复合增长率达到26.7%。当前,能源、物流、工业、汽车等行业对物联网解决方案的支出占比较大,随着金融行业对物联网需求增长,相信金融业未来也将成长为物联网支出的重点行业。